Dispokredit und Dispozinsen

Was ist ein Dispokredit?

Der Dispokredit zählt zu den Verbraucherdarlehen, die in den § 491 ff Bürgerliches Gesetzbuch (BGB) geregelt werden. Bei einem Dispokredit – auch Dispositions- oder Überziehungskredit genannt – bekommt der Darlehensnehmer eine Kreditlinie auf seinem Girokonto eingeräumt, die er flexibel nach Bedarf nutzen kann. Die Höhe des eingeräumten Dispokredites wird meist an der Höhe des monatlichen Geldeingangs festgemacht und beträgt i. d. R. bis zum dreifachen davon. Ein Dispositionskredit wird meist unbefristet – also bis auf Weiteres – vergeben.

Wo lauert die Gefahr beim Dispokredit?

Die Gefahr geht beim Dispokredit von seinen hohen Zinsen und dem Gewöhnungseffekt aus. Einmal im Dispo, dauerhaft im Dispo – so leben nicht wenige Verbraucher. Hat man seine Einnahmen und Ausgaben nicht im Griff, wird es schwer, den in Anspruch genommenen Dispokredit zurückzuführen. Zwar verringert er sich durch Gutschriften (Gehaltseingang, Rentenzahlung etc.) auf dem Girokonto automatisch. Im Laufe eines Monats rutschen jedoch viele Verbraucher wieder auf das alte Niveau zurück. Die Folgen sind dann am Ende eines jeden Quartals zu sehen, wenn die Dispozinsen abgebucht werden.

Eine weitere Gefahr lauert darin, dass die Bank im Grunde jederzeit die Rückführung des Kredites innerhalb einer für den Verbraucher angemessenen Frist fordern kann. Das passiert meist bei einer Verschlechterung der Einkommensverhältnisse – für die Bank am monatlichen Geldeingang auf dem Girokonto leicht abzulesen.

Rahmenkredit als Alternative

Bis zu 1.000 EUR in 5 Jahren sparen

Ein Rahmen- oder Abrufkredit hat mehrere Vorteile: er funktioniert an sich genauso wie ein Dispokredit, hat also einen vereinbarten Kreditrahmen, über den Sie als Kunde flexibel verfügen können.

Ein weiterer Vorteil: Sie können jedes Konto aus unserem Girokonto-Vergleich wählen und müssen sich nicht auf die mit den niedrigsten Dispozinsen beschränken.

Am wichtigsten jedoch: die Zinsen sind deutlich niedriger! Während die Dispozinsen in Deutschland im Durchschnitt immer noch bei 7,00 Prozent pro Jahr liegen, sind sie beim günstigsten Rahmenkredit nur halb so hoch. Gehen wir von 3.000 EUR Kreditrahmen aus, ergibt sich so eine Ersparnis von bis zu 1.000 EUR innerhalb von fünf Jahren.

Wer selber nachrechnen will, findet auf der folgenden Seite nicht nur einen Rahmenkredit-Vergleich, sondern auch unseren selbstentwickelten Rechner, mit dem sich die Zinsersparnis eines Rahmenkredites berechnen lässt:

Aktuelle Dispozinsen im Vergleich

Wie hoch die Dispozinsen beim Girokonto derzeit sind, zeigt unser Vergleich für über 40 Banken und deren Angebote:

Junges Konto Junges Konto |

|

Privatgirokonto Privatgirokonto |

|

Juniorenkonto Juniorenkonto |

|

Pluskonto Pluskonto |

|

Smartkonto Smartkonto |

|

Maxkonto Maxkonto |

|

Girokonto Start Girokonto Start |

|

Online-Girokonto Online-Girokonto |

|

Girokonto Girokonto |

|

Trumpfkonto Trumpfkonto |

|

KlassikGeschäftskonto KlassikGeschäftskonto |

|

Online-Konto Online-Konto |

|

Starter-Konto Starter-Konto |

|

PSD JugendGiro PSD JugendGiro |

|

PSD GiroDirekt PSD GiroDirekt |

|

DeinKonto inkl. Plus Paket DeinKonto inkl. Plus Paket |

|

DeinKonto DeinKonto |

|

Girokonto u28 Girokonto u28 |

|

Girokonto Girokonto |

|

Das junge KSC-Fan-Konto Das junge KSC-Fan-Konto |

|

KSC-Fan-Konto KSC-Fan-Konto |

|

Girokonto Aktiv Girokonto Aktiv |

|

Junges Konto Junges Konto |

|

Business Giro Business Giro |

|

Business Giro aktiv Business Giro aktiv |

|

Geschäftskonto Base Geschäftskonto Base |

|

Geschäftskonto Complete Geschäftskonto Complete |

|

Girokonto Unlimited Girokonto Unlimited |

|

JuniorGiro JuniorGiro |

|

Girokonto Standard Girokonto Standard |

|

GiroKonto Plus GiroKonto Plus |

|

GiroKonto Top GiroKonto Top |

|

GiroKonto Klassik GiroKonto Klassik |

|

GiroKonto Start GiroKonto Start |

|

Girokonto Girokonto |

|

Girokonto Aktiv Girokonto Aktiv |

|

Girokonto Plus Girokonto Plus |

|

Girokonto Extra Girokonto Extra |

|

Mein GiroDirekt Mein GiroDirekt |

|

|

|

|

|

|

|

|

|

|

|

Business-Girokonto Business-Girokonto |

|

GiroKomfort GiroKomfort |

|

GiroKomfort U25 GiroKomfort U25 |

|

Giro extra plus Giro extra plus |

|

Premium Konto Premium Konto |

|

Girokonto Klassik Girokonto Klassik |

|

1822MOBILE Girokonto 1822MOBILE Girokonto |

|

Girokonto Essential Girokonto Essential |

|

Geschäftskonto Geschäftskonto |

|

EDEKA-Konto EDEKA-Konto |

|

BestGiro BestGiro |

|

Studentenkonto Studentenkonto |

|

Girokonto Girokonto |

|

StartKonto StartKonto |

|

Giro start direkt Giro start direkt |

|

Sparda Girokonto Online Sparda Girokonto Online |

|

Girokonto Girokonto |

|

Giro direkt Giro direkt |

|

Giro plus Giro plus |

|

Girokonto Girokonto |

|

You You |

|

Standard Standard |

|

Business Girokonto Business Girokonto |

|

Smart Smart |

|

Metal Metal |

|

Business Standard Business Standard |

|

Business Metal Business Metal |

|

Business Smart Business Smart |

|

Business You Business You |

|

Business PremiumKonto Business PremiumKonto |

|

Business ClassicKonto Business ClassicKonto |

|

Business BasicKonto Business BasicKonto |

|

Das Junge Konto Das Junge Konto |

|

BestKonto BestKonto |

|

AktivKonto AktivKonto |

|

Komfort-Konto Komfort-Konto |

|

Plus-Konto Plus-Konto |

|

Basic Basic |

|

Pro Pro |

|

Free Start Free Start |

|

Privatkonto Privatkonto |

|

Wieso sind die Dispozinsen so hoch?

Immer wieder kritisiert: die Höhe der Dispozinsen.

Unbestritten sind diese deutlich höher als die für Rahmen- oder Ratenkredite. Warum die Dispozinsen so hoch sind, erschließt sich dem Verbraucher und auch vielen Verbraucherschützern meist nicht. Wir greifen daher an dieser Stelle auf eine Stellungnahme der ING-DiBa AG im Rahmen einer öffentlichen Anhörung des Ausschusses für Recht und Verbraucherschutz im Deutschen Bundestag vom 24. September 2014 zurück, die hier als PDF heruntergeladen werden kann.

Dort heißt es: »[…] Die öffentliche Debatte spiegelt dabei nur selten wider, dass sich die Höhe der Dispozinsen nicht in erster Linie vom allgemeinen Zinsniveau, beispielsweise den Leitzinssätzen der EZB, ableitet. Vielmehr legen Banken und Sparkassen die mit dem Girokonto verbundenen vergleichsweise hohen Verwaltungs-, Personal- und Risikokosten auf den Dispo- bzw. Überziehungszins um.« und weiter: »[…] Mit dem Dispokredit sind hohe Verwaltungsaufwände und Risikokosten verbunden. Daher zählt der Dispokredit im Preisgefüge von Banken und Sparkassen üblicherweise zu den teuersten Krediten. Klassische Raten- und Rahmenkredite sind für die Institute in der Regel deutlich günstiger, nicht zuletzt wegen der regelmäßigen Tilgung und Zinsleistung sowie den damit verbundenen geringeren Risikokosten. Nicht nur aus Kunden-, auch aus Bankensicht ist der Dispozins nicht zur Dauernutzung vorgesehen. Er sollte maximal für einen kürzeren Finanzierungsbedarf genutzt werden«.

Wir erkennen, dass es mehrere Eigenschaften sind, die einen Dispokredit so teuer machen:

- Die vereinbarte Kreditlinie muss von der Bank vorgehalten werden – auch wenn der Kunde den Kreditrahmen gerade nicht nutzt. Dadurch kann die Bank mit diesem Geld nicht arbeiten.

- Der Verbraucher kann jederzeit innerhalb der Kreditlinie über Geld verfügen. Die Bank hat daher keine Möglichkeit, den Liquiditätsbedarf für ihre Dispokredite verlässlich zu planen.

- Die hohe Flexibilität für den Verbraucher hinsichtlich der Nutzung seiner Kreditlinie führt zu höheren Kosten, die sich aus Refinanzierungs- und Eigenkapitalkosten, Risikoprämie, Kosten für die nicht ausgenutzten Dispokredite und Kosten des operativen Geschäfts zusammensetzen (siehe Positionspapier der Finanzplatz München Initiative S.14).

- Massiv gestiegene regulatorische Anforderungen führen auch bei Dispokrediten zu erheblichen Mehrkosten

- Anders als früher müssen heutzutage auch Dispokredite seitens der Bank mit Eigenkapital unterlegt werden (zu beiden Punkten siehe ebenfalls das Positionspapier der Finanzplatz München Initiative S.14).

- Die Volks- und Raiffeisenbanken, die in Tests immer wieder durch besonders hohe Dispozinsen auffallen, liefern noch eine weitere Begründung: Das für die Vergabe von Dispokrediten benötigte Geld können sie sich nicht bei der EZB leihen, sondern müssen es aus Kundeneinlagen entnehmen (siehe dazu der Beitrag auf Impulse.de)

- In die Berechnung der Dispozinsen fließt auch die Ausfallwahrscheinlichkeit ein. Da allen Kunden ein einheitlicher Dispozins angeboten werden muss, muss dieser die mittlere Ausfallwahrscheinlichkeit aller Kunden der Bank abdecken. Beim Ratenkredit hingegen wird der Zinssatz individuell anhand der Bonität des Kreditnehmers ermittelt, weshalb die Zinsen dort meist deutlich niedriger sind.

Dispozinsen – Über 4,5 Millionen Deutsche sind mit Konto im Minus

Über 4,5 Millionen Deutsche sind mit ihrem Girokonto im Minus, heißt sie nutzen aktuell einen Dispokredit und überziehen somit ihr Konto. Wer sein Konto überzieht muss derzeit mit durchschnittlich 10,77 Prozent Dispozinsen (eigene Erhebung aller Konten aus unserem Girokonten-Vergleich) und bei den Sparkassen sogar mit durchschnittlich 12 Prozent Zinsen rechnen.

Größter Tipp hier, das Konto gar nicht erst ins Minus rutschen lassen oder lieber das Konto mittels eines günstigen Ratenkredits ausgleichen.

Surftipp: Alle 364 Sparkassen mit ihren aktuellen Dispozinsen im Vergleich

| 2022 | 2023 | Veränderung | |

|---|---|---|---|

| Konto ist im Plus | 74,40 Prozent | 73,30 Prozent | -1,1 Prozentpunkte |

| Kenne Kontostand nicht | 16,10 Prozent | 20,10 Prozent | +4,0 Prozentpunkte |

| Konto ist im Minus | 9,50 Prozent | 6,60 Prozent | -2,9 Prozentpunkte |

| Quelle: Umfrage des Meinungsforschungsinstituts Civey im Auftrag des Kreditvergleichsportals smava.de | |||

Warum überziehen Kunden ihr Konto?

Einer der meistgenannten Gründe, für das Überziehen des Kontos ist der Urlaub. 6 Prozent der Reisenden gaben an, für die Reisekosten ihr Konto überzogen zu haben.

Wenn das Konto ins Minus rutscht – Dauer, bis es wieder ausgeglichen ist

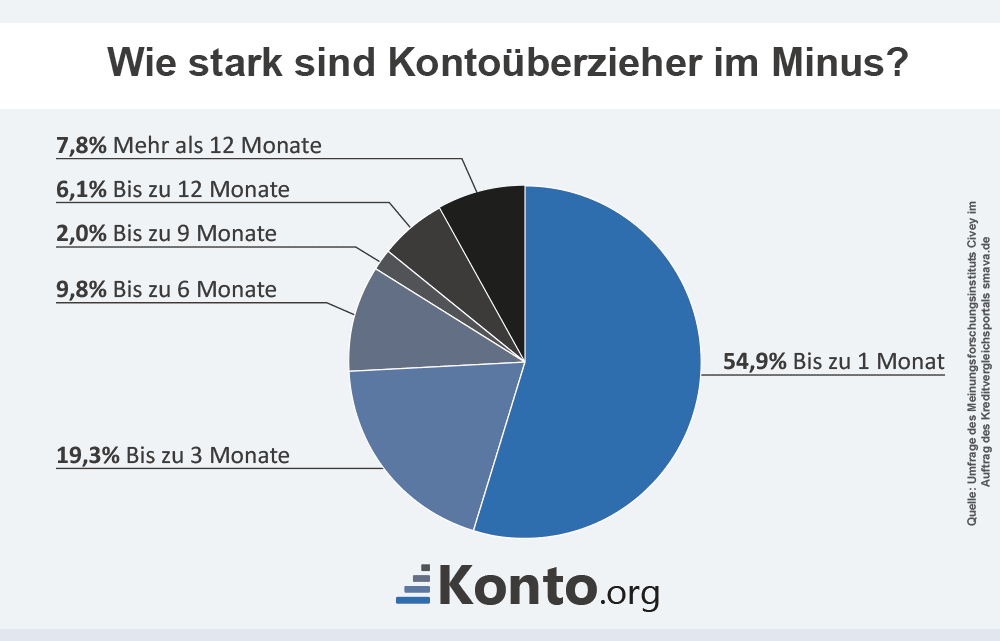

In der Regel benötigen gut die Hälfte der Kontoüberzieher lediglich bis zu einem Monat, um ihr Konto wieder ausreichend zu decken. Jedoch gibt es auch knapp 20 Prozent die bis zu 3 Monate brauchen und knapp 8 Prozent lassen sich sogar mehr als ein Jahr Zeit, um wieder ins Plus zu gelangen.

Wie stark sind Kontoüberzieher im Minus?

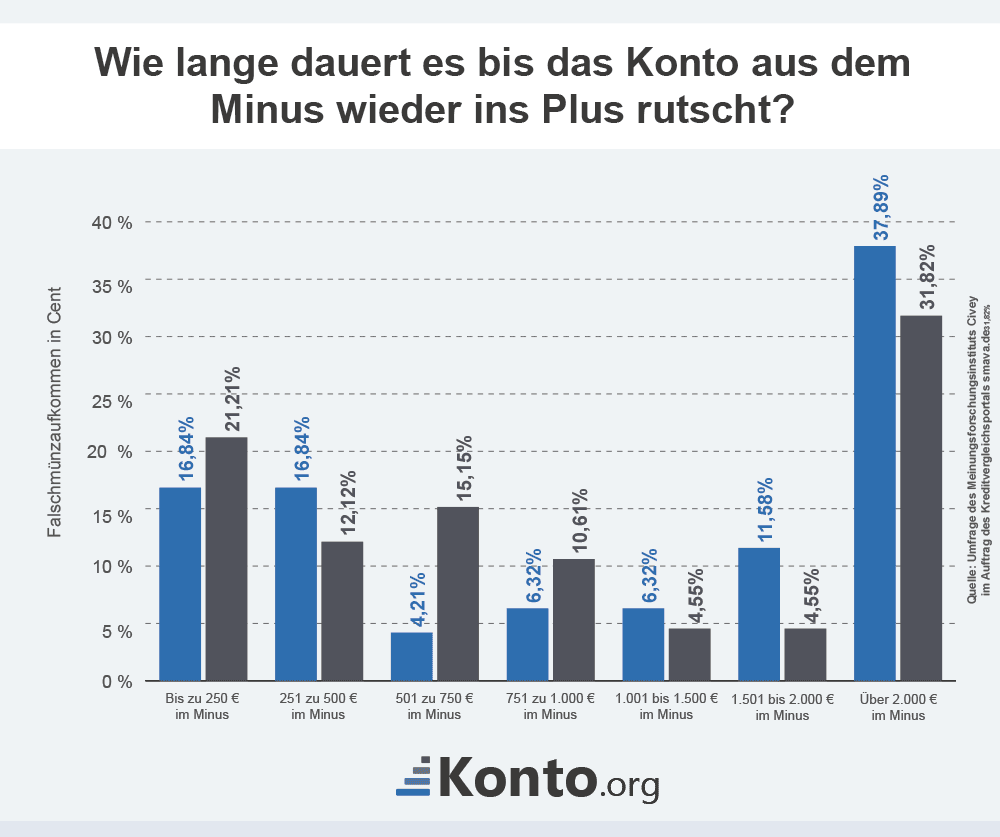

Ein Fünftel der Befragten sind bis zu 250 Euro im Minus. Nur 12,1 Prozent sind bis zu 500 Euro im Minus. Doch satte 36,4 Prozent haben ihr Konto mit mehr als 1.500 Euro überzogen.

Surftipp: Girokonten im Vergleich

Rahmenkredit-Vergleich und -Vorteilsechner >>

Wie kann ein Dispokredit abgelöst bzw. hohe Dispozinsen vermieden werden?

Auf diese Frage gibt es mehrere Antworten. Verbraucher können

- den Dispokredit langsam zurückfahren

- den Dispokredit durch einen günstigeren Ratenkredit ablösen

- den Dispokredit durch einen Rahmenkredit ablösen

- eine vorhandene Lebensversicherung beleihen und damit den Dispokredit ablösen

- das Girokonto zu einer Bank wechseln, die niedrigere Dispozinsen nimmt

Jede dieser Möglichkeiten hat spezielle Eigenschaften:

| Möglichkeit | Zinsen | Laufzeit | Monatliche Rate | Schufa-Prüfung | Aufwand für Kunden |

|---|---|---|---|---|---|

| Dispokredit zurückfahren | Hoch | Unbegrenzt | Flexibel | Nein | Niedrig |

| Dispokredit durch Ratenkredit ablösen | Niedrig | Begrenzt | Fest | Ja | Mittel |

| Dispokredit durch Rahmenkredit ablösen | Mittel | Unbegrenzt | Flexibel aber meist Mindestrate | Ja | Mittel |

| Dispokredit durch Policendarlehen ablösen | Niedrig | Begrenzt | Flexibel | Nein | Mittel |

| Zu Bank mit niedrigeren Dispozinsen wechseln | Mittel | Unbegrenzt | Flexibel | Nein | Hoch |

Wie viel Geld kann ich bei der Umschuldung meines Dispokredites einsparen?

Diese Frage wollen wir anhand von Musterrechnungen beantworten.

- Da sowohl Dispo- als auch Rahmenkredite für gewöhnlich keine Begrenzung der Laufzeit haben, grenzen wir den Betrachtungszeitraum auf drei Jahre ein.

- Bei der Umschuldung des Dispokredites durch einen Ratenkredit nehmen wir für letzteren daher auch drei Jahre Laufzeit an.

- Die Höhe des durchschnittlich in Anspruch genommenen Dispokredites setzen wir mit 2.000 Euro an. Rahmen- und Ratenkredit haben dieselbe Höhe.

Ablösung durch einen Ratenkredit

| Dispokredit | Ratenkredit | |

|---|---|---|

| Kreditsumme | 2.000 EUR | |

| Laufzeit | 3 Jahre | |

| Effektiver Jahreszins | 11,99 % | 6,49 % |

| Zinsbelastung pro Jahr | 239,80 EUR | 129,80 EUR |

| Zinsbelastung gesamt | 719,40 EUR | 389,40 EUR |

| Ersparnis | 330,00 EUR | |

| 45,87 % | ||

Die Berechnung im obigen Beispiel wurden anhand der zum Zeitpunkt der Erstellung geltenden Konditionen des CreditPlus Bank Privatkredites vorgenommen. Einen Überblick über aktuelle Zinsen für Privatkredite können Sie sich auf folgender Seite verschaffen:

Privatkredit-Vergleich auf Kreditrechner.com

Ablösung durch einen Rahmenkredit

| Dispokredit | Rahmenkredit | |

|---|---|---|

| Kreditsumme | 2.000 EUR | |

| Laufzeit | 3 Jahre | |

| Effektiver Jahreszins | 11,99 % | 6,43 % |

| Zinsbelastung pro Jahr | 239,80 EUR | 138,60 EUR |

| Zinsbelastung gesamt | 719,40 EUR | 385,80 EUR |

| Ersparnis | 333,60 EUR | |

| 46,37 % | ||

Welche tatsächlichen Ersparnisse möglich sind, wenn man die Kosten eines häufig genutzten Dispokredits gegen die Kosten und Gebühren bei Nutzung bzw. Umschuldung auf einen Rahmenkredit vornimmt, kann mit unserem Vergleichsrechner für Rahmenkredite veranschaulicht werden. Zudem finden sich repräsentative Beispiele und zahlreiche Informationen in diesem Ratgeber. Alles um »sich fit zu machen« für die Ablösung des Dispokredites durch einen Rahmenkredit.

Rahmenkredite im Vergleich: günstige Alternative zu hohen Dispokrediten finden

Ablösung durch ein Policendarlehen

| Dispokredit | Policendarlehen | |

|---|---|---|

| Kreditsumme | 2.000 EUR | |

| Laufzeit | 3 Jahre | |

| Effektiver Jahreszins | 11,99 % | 3,99 % |

| Zinsbelastung pro Jahr | 239,80 EUR | 79,80 EUR |

| Zinsbelastung gesamt | 719,40 EUR | 239,40 EUR |

| Ersparnis | 480,00 EUR | |

| 66,72 % | ||

Zu welchen Zinssätzen sich eine bestehende Lebensversicherung beleihen und mit dem Policendarlehen dann der laufende Dispokredit ablösen lassen, können Sie dem Vergleich auf folgender Webseite entnehmen:

Policendarlehen-Vergleich auf Kreditvergleich.net

Wechsel zu einer Bank mit niedrigeren Dispozinsen

| Dispokredit Bank A | Dispokredit Bank B | |

|---|---|---|

| Durchschnittlich in Anspruch genommene Kreditlinie | 2.000 EUR | |

| Betrachtungszeitraum | 3 Jahre | |

| Effektiver Jahreszins | 11,99 % | 6,30 % |

| Zinsbelastung p.a. | 239,80 EUR | 126,00 EUR |

| Zinsbelastung gesamt | 719,40 EUR | 378,00 EUR |

| Ersparnis durch Bankwechsel | 341,40 EUR | |

| 47,46 % | ||

Soll weder einen Rahmen- noch ein Ratenkredit genutzt werden, um Kosten für teuer genutzte Dispokredit zu vermeiden, bleibt Verbrauchern die Möglichkeit das Kreditinstitut zu wechseln und sich ein Girokonto mit Dispositionskredit zu suchen, der entsprechend niedrigere Kosten aufweist. Vor allem die Dispozinsen variieren in ihrer Höhe von Kreditunternehmen zu Kreditunternehmen stark, dazu bietet das Portal die Möglichkeit eines Dispokredit-Vergleiches. Dieser hilft dabei Kosten umgehend zu erkennen und das beste Griokonto schnell zu finden.

Dispozinsen von Girokonten auf einen Blick im Vergleich

Einen günstigen Dispokredit finden Interessenten beispielsweise bei der Fidor Bank AG. Die Fidor Bank AG bietet ein Fidor Smart Girokonto mit PrePaid-Kreditkarte bzw. optional mit Mindestgehaltseingang eine MasterCard und MaestroKarte in einer Zahlkarte. Die Fidor Bank AG gehört in ihrem Wirkungskreis zum Community Banking und lässt demnach über die Anzahl aktueller Facebook-Likes die eigene Community darüber entscheiden auf welche Höhe der Dispozinssatz festgesetzt wird.

Vergleiche heranzuziehen, die Verbrauchern die Kosten transparenter darstellen und Wie idealer Weise schnell und unkompliziert ein Girokontowechsel vorgenommen wird, erklärt unser Ratgeber zum Girokontowechsel. In diesem können sich Interessenten auf Wunsch alle Dokumente zum Girokontowechsel kostenlos herunterladen wie

- die Vorlage zur Kündigung eines Girokontos als auch

- eine Checkliste für den Girokontowechsel.

Schutz vor zu hohen Dispozinsen: Banken müssen Alternativen bieten

Viele Verbraucher tappen durch zu hohe Dispozinsen in die Schuldenfalle. Ein neues Gesetz soll dieses Risiko eindämmen und verpflichtet Banken dazu, ihren Kunden mit exzessiver Disponutzung kostengünstigere Alternativen anzubieten. Die Geldhäuser müssen dem Kunden dann beratend zur Seite stehen,

„wenn der Darlehensnehmer eine ihm eingeräumte Überziehungsmöglichkeit ununterbrochen über einen Zeitraum von sechs Monaten und durchschnittlich in Höhe eines Betrags in Anspruch genommen hat, der 75 Prozent des vereinbarten Höchstbetrags übersteigt.“

Wenn sich ein langfristiger Finanzierungsbedarf abzeichnet, sind Banken angehalten, dem Kunden einen anderen, günstigen Ratenkredit zum Umschulden anzubieten. Beim Ratenkredit wird ein verpflichtender Tilgungsplan eingerichtet, deshalb ist er nicht so flexibel wie ein Dispokredit. Mit der Ablösung durch einen Ratenkredit fahren Schuldner auf Dauer aber wesentlich günstiger.

Gesetzliche Grundlage der „Beratungspflicht bei Inanspruchnahme der Überziehungsmöglichkeit“ ist der neue § 504 a des im März 2016 in Kraft getretenen Gesetzes zur Umsetzung der Wohnimmobilienkreditrichtlinie und zur Änderung handelsrechtlicher Vorschriften 1).

Beratungsresistenten Kunden kann gekündigt werden

Kunden, die ihren Dispo auch weiter überstrapazieren und auch die Überschuldungsangebote ihrer Hausbank immer wieder ablehnen, kann der Dispokredit gekündigt werden. Im Allgemeinen wird eine Frist von 30 Tagen als ausreichend angesehen. Zum Ablauf dieser Frist muss die Schuld vollständig getilgt sein. Bei Vorliegen bestimmter Umstände, z. B. deutliche Verschlechterung der Vermögensverhältnisse durch Arbeitslosigkeit, kann auch der Girokontovertrag seitens der Bank fristlos gekündigt werden.

Dispokredit nur zur kurzfristigen Liquiditätsbeschaffung geeignet

Zwar verlockt die hohe Flexibilität hinsichtlich Inanspruchnahme und Tilgung, trotzdem ist der Dispokredit nur zur Überbrückung kurzfristiger Liquiditätsengpässe geeignet. Durch die hohen Zinsen ist dieser nicht für eine dauerhafte Inanspruchnahme gedacht. Nach einer Studie der Fachzeitschrift Finanztest (09/2016) zahlen Bankkunden durchschnittlich fast zehn Prozent für das Überziehen ihres Girokontos. Bei exzessiver Nutzung kann sich das schnell summieren.

Wer übergangsweise einen höheren Finanzbedarf hat, sollte bevorzugt auf verfügbare Geldreserven zurückgreifen. Diese liegen beispielsweise auf Tagesgeldkonten oder Sparbüchern.

Überziehungszinsen dürfen nicht versteckt werden

Um der vom Gesetzgeber bezweckten höheren Preistransparenz gerecht zu werden, müssen Banken laut BGH-Urteil vom 29.06.2021 die Kosten, die durch Überziehung des Girokontos fällig werden, deutlich hervorheben (Az. XI ZR 19/20).

Sachverhalt

Bei der beklagten Bank kann man online ein Girokonto eröffnen. Für die geduldete Überziehung des Girokontos verlangt die Bank 14,50 Prozent Zinsen, was die Kunden auf der Website unter „Konten & Karten“ einsehen konnten. Ebenso im Preisaushang unter dem Punkt "Privatkonten" fand man diesen Zinssatz zwischen mehreren anderen Konditionsangaben.

Der Bundesverband der Verbraucherzentralen und Verbraucherverbände mahnte die Bank erfolglos dafür ab und klagte anschließend die Unterlassung der unauffälligen Gestaltung ein. Das Landgericht Frankfurt am Main wies die Klage ab, aber vor dem Oberlandesgericht Frankfurt am Main hatte sie Erfolg. Die beklagte Bank reichte daraufhin Revision zum Bundesgerichtshof (BGH) ein.

Urteil des BGH

Der BGH stimmt der Auffassung des OLG Frankfurt am Main zu. Die Revision der Beklagten blieb damit erfolglos. Gemäß Art. 247a § 2 Abs. 2 Satz 1 EGBGB ist der Überziehungszinssatz nach den §§ 504 und 505 BGB in den zur Verfügung zu stellenden Informationen klar, eindeutig und in auffallender Weise anzugeben. Der Gesetzgeber habe mit dieser Vorschrift das Ziel verfolgt, Preistransparenz zu schaffen und es interessierten Verbrauchern zu ermöglichen, verschiedene Angebote von Überziehungsmöglichkeiten zu vergleichen und sich so einen Marktüberblick zu verschaffen.

Aus diesem Grund müssen diese Informationen nach Ansicht des BGH sowohl im Preisaushang als auch unter "Konten & Karten" hervorgehoben werden, so dass sie dem Verbraucher ins Auge fallen. Demnach haben die Verbraucherschützer nun vom BGH einen Unterlassungsanspruch hinsichtlich der unauffälligen Gestaltung der Überziehungszinsen zugesprochen bekommen.2)

Quellen

Statistiken

Nutzung von Dispo- und Rahmenkrediten

Die Gesellschaft für Konsumforschung (GfK) veröffentlicht jedes Jahr in ihrer Studie „Konsum- und Kfz-Finanzierung“ Daten zur Nutzung von Dispo- und Rahmenkrediten. Interessant ist, dass seit 2010 die Nutzung von Rahmenkrediten kontinuierlich steigt, während seit 2013 die Nutzung von Dispokrediten sinkt:

Entwicklung der Neugeschäftsvolumina seit 2003

Bei der Höhe der neuvergebenen Überziehungskredite in Deutschland ist seit 2003 ein deutlicher Rückgang zu erkennen. In den letzten 10 Jahren hat sich das Volumen der Überziehungskredite um fast ein Drittel reduziert.

Entwicklung der Dispozinsen seit 2003

Differenz zwischen Dispozinsen und Zinsen für täglich fällige Einlagen

Weiterführende Informationen

1) Gesetz zur Umsetzung der Wohnimmobilienkreditrichtlinie und zur Änderung handelsrechtlicher Vorschriften im BGBl. 2016 Teil I Nr. 12, 16.03.2016

2) Beck-aktuell Überziehungszinsen müssen auffallend dargestellt werden, 05.08.2021