Steuererklärung – diese Software hilft dabei

Steuererklärungen erfreuen sich häufig keiner großen Beliebtheit in der Bevölkerung. Zunächst wird nur eine Menge Arbeit damit in Verbindung gebracht, nicht aber die Belohnung die es dafür geben könnte. Laut Statistischem Bundesamt lag die durchschnittliche Steuer-Rückerstattung bei 1.051 Euro.

Wir haben für Sie einen Steuersoftware-Vergleich vorgenommen. Mit diesem können Sie sich schnell orientieren, welche Steuererklärungs-Software für Sie die richtige ist. Zudem beantworten wir Fragen wie, wann ist eine Steuererklärung fällig, wer muss eine Steuererklärung abgeben und welche Unterlagen werden benötigt.

Verlängerung der Abgabefrist für 2021 geplant

Aufgrund der Corona-Pandemie sind viele Steuerberater überlastet, weil sie ihre Mandanten zu Corona-Hilfen unterstützen. Daher haben die Regierungsfraktionen einen Antrag eingereicht den allgemeinen Abgabetermin für Steuerpflichtige um drei Monate, auf den 31. Oktober 2021, zu verschieben. Wer seine Steuererklärung von einem Steuerberater erledigen lässt, hat dann voraussichtlich bis Ende Februar 2022 Zeit.

Damit sollen die bereits im Februar 2020 getroffenen Ausnahmeregelungen für die Steuererklärung 2019 auf das Jahr 2020 erstreckt werden, allerdings mit drei statt sechs Monaten Verlängerung der Erklärungsfrist.

Quelle: Regierung will Fristen für Steuererklärung verlängern (faz.net)

Steuersoftware im Vergleich

| Platz | Software | Testergebnis | Kosten ab | |

|---|---|---|---|---|

| 1. | WISO steuer: Sparbuch | 29,95 € | Anbieter | |

| 2. | tax | 12,95 € | Anbieter | |

| 3. | WISO steuer: Web* | 29,95 € | Anbieter | |

| 4. | Lohnsteuer kompakt | 29,95 € | Anbieter | |

| 5. | SteuerSparErklärung | 24,95 € | Anbieter | |

| 6. | Taxman | 29,90 € | Anbieter | |

| 7. | QuickSteuer | 14,99 € | Anbieter | |

| 8. | smartsteuer | 34,99 € | Anbieter | |

| *Es waren maximal 100 Punkte im Steuersoftware-Vergleich möglich. | ||||

Steuersoftware im Vergleich

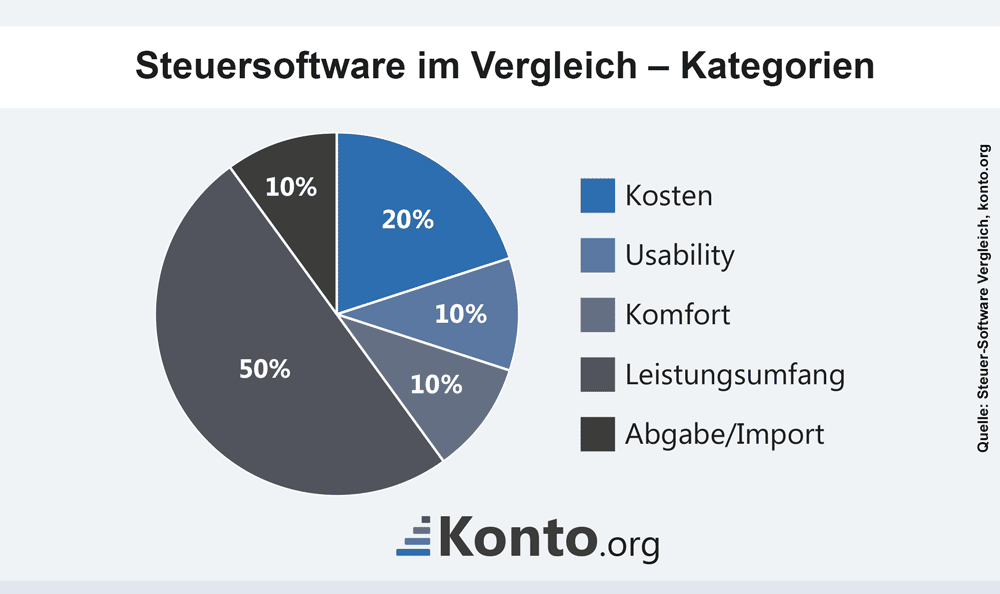

Wir haben in unserem Vergleich insgesamt 100 Punkte auf fünf Kategorien verteilt. Den größten Anteil in der Gewichtung nimmt der Leistungsumfang mit 50 Prozent ein. Im Anschluss folgen die Kosten mit 20 Prozent und Usability, Komfort und Abgabe/ Import mit jeweils 10 Prozent.

| Software (privat) | Anzahl mgl. Steuer- erklärungen |

App | Kosten ab | |

|---|---|---|---|---|

| WISO steuer: Sparbuch | 5 | ja | 29,95 € | Anbieter |

| tax | pro Abgabe | ja | 12,95 € | Anbieter |

| WISO steuer: Web* | 5 | ja | 29,95 € | Anbieter |

| Lohnsteuer kompakt* | pro Abgabe | nein | 29,95 € | Anbieter |

| SteuerSparErklärung | pro Abgabe | ja | 24,95 € | Anbieter |

| Taxman | unbegrenzt | nein | 29,90 € | Anbieter |

| QuickSteuer | 3 | nein | 14,99 € | Anbieter |

| smartsteuer* | 5 | ja | 34,99 € | Anbieter |

| Klartax | pro Abgabe | ja | 19,99 € | Anbieter |

| Steuerbot* | pro Abgabe | ja | kostenfrei | Anbieter |

| Steuerfuchs* | pro Abgabe | nein | 14,95 € | Anbieter |

| SteuerGo Plus* | pro Abgabe | nein | 24,95 € | Anbieter |

| Taxando Basic* | pro Abgabe | ja | kostenfrei | Anbieter |

| Taxfix (App) | pro Abgabe | ja | 34,99 € | Anbieter |

| wundertax* | pro Abgabe | nein | 34,95 € | Anbieter |

| Zasta* | pro Abgabe | nein | individuell** | Anbieter |

| Software (gewerblich) | Anzahl mgl. Steuer- erklärungen |

App | Kosten ab | |

|---|---|---|---|---|

| QuickSteuer Deluxe | unbegrenzt | nein | 29,99 € | Anbieter |

| steuermachen.de* | pro Abgabe | nein | 78,00 | Anbieter |

| SteuerSparErklärung plus | 10 | ja | 49,95 € | Anbieter |

| tax Professional | 15 | nein | 34,95 € | Anbieter |

| WISO steuer: Berater | 5 | ja | 139,00 € | Anbieter |

| *… webbasierte Software **… Die Gebühr für den Steuerberater wird für jeden Steuerfall individuell ermittelt. | ||||

Momentan teilen sich zwei große Anbieter den Markt. Zum einen die BUHL Data Service GmbH mit der „ZDF WISO Software“ und „Tax Steuersoftware“ und zum anderen das Software-Haus Lexware mit „Quicken“ und „Taxman“. Ein dritter etablierter Anbieter ist die Akademische Arbeitsgemeinschaft (Wolters Kluwer) mit der Software „SteuerSparErklärung“. Bei der Nutzung und bei diversen Funktionen liegen starke Unterschiede vor. Wer zum Beispiel verschiedene Geräte (Computer, Tablet, Smartphone) zur Bearbeitung der Steuererklärung nutzen möchte, landet zwangsläufig bei der WISO-Software. Unser Steuersoftware-Vergleich stellt die Vorzüge der verschiedenen Anbieter gegenüber.

Die webbasierten Online-Angebote gewinnen zunehmend mehr an Popularität. Wer kein großes Software-Paket auf seinem Rechner installieren möchte, der hat nun auch die Möglichkeit, seine Steuererklärung online zu erstellen.

Hinweis: Auch die Kosten für die Erstellung einer Steuererklärung (der Steuerberater oder der Anschaffungspreis der Steuersoftware) sind absetzbar. Meist finden Sie diese unter dem Namen „Steuerberatungskosten“ bei den Werbungskosten oder bei Sonstigen Kosten und Angaben.

Gesamtübersicht aller Konditionen und deren Bepunktung

Download von Konditionstabelle und Punktetabelle

Pressekontakt für weitere Informationen zum Test

Franke-Media.net

c/o Mario Hess

Mottelerstraße 23

04155 Leipzig

Tel: + 49 (0) 341 24 39 95 04

Fax: + 49 (0) 341 24 39 95 09

E-Mail: mario.hess@franke-media.net

Daten und Fakten

- Es wurden im letzten Intervall ca. 25,9 Mio. unbeschränkt Steuerpflichtige, die aus¬schließlich Einnahmen aus nicht¬selbständiger Arbeit und eventuell Kapitaleinkünfte erzielten, in Deutschland gezählt.

- 14 Mio. dieser Steuerpflichtigen ließen sich zur Einkommensteuer veranlagen. Von diesen erhielten 12,3 Mio. Steuerpflichtige eine Steuererstattung.

- Die durchschnittliche Steuerrückerstattung lag bei 1.051 Euro. (100 bis 1.000 Euro waren mit 58 Prozent besonders häufig, bei 9 Prozent war die Rückzahlung geringer als 100 Euro, in 2 Prozent der Fälle erstatteten die Finanzämter über 5.000 Euro)

- 1,5 Mio. Menschen mussten eine Nachzahlung an das Finanzamt leisten. Durchschnittlich lag die Nachzahlung bei 1.175 Euro. (Die Nach¬zahlungen bewegten sich ebenso wie die Erstattungen besonders häufig im Bereich zwischen 100 und 1 000 Euro (56 %). Kleinere Beträge unter 100 Euro mussten 23 % der Steuer¬pflichtigen zahlen. Hohe Summen über 5 000 Euro betrafen dagegen lediglich 3 % der Steuer-pflichtigen)

Pendlerpauschale – Facts

- 18,4 Mio. Pendler nutzten zumindest für einen Teil ihres Arbeitsweges das Auto, das entspricht einem Anteil von 88 Prozent

- 7,5 Mio. Pendler hatten einen Arbeitsweg von mehr als 20 Kilometer.

- 13,4 Mio. Pendler hatten den Daten aus den Steuererklärungen zufolge einen Arbeitsweg von höchstens 20 Kilometern zurückzulegen.

- Seit 2021 liegt die Pendlerpauschale ab dem 21. Kilometer bei 35 Cent (vorher 30 Cent), unabhängig vom genutzten Verkehrsmittel

Quelle: Lohn- und Einkommensteuerstatistik 2017. Diese Statistik ist aufgrund der langen Fristen zur Steuerveranlagung erst etwa dreieinhalb Jahre nach Ende des Veranlagungsjahres verfügbar.

Vorteile einer Steuererklärungs-Software

- Verständlichkeit: durch Videos, Musterschreiben und Erklärungen

- Einfachheit: auch für Anfänger kein Problem die Steuererklärug zu machen

- Steuerersparnis: versucht die Steuerlast so weit wie möglich zu drücken

- Motivationsfunktion: das Programm berechnet ständig die zu erwartende Steuererstattung

- Plausibilität: es werden logische Zusammenhänge geprüft, wie z.B. eine vergessene Tausender-Stelle

- Absetzbarkeit: bis zu 100 Euro dürfen, für die Steuererklärung als „Mischkosten“, vollständig abgesetzt werden, ansonsten wird zwischen privat und beruflich veranlassten Steuerberatungskosten unterschieden*

*Kosten für die Steuerberatung sind als Werbungskosten (betrieblich) absetzbar, wenn sie zur Ermittlung der Einkünfte anfallen, d.h. nur bei beruflicher Veranlassung. Privat veranlasste Steuerberatungskosten können nicht von der Steuer abgesetzt werden. Davon ist z.B. die Unterstützung bei der Anlage „Kind“ betroffen. Der Steuerberater sollte aufgrund dessen beruflich und privat veranlasste Kosten in seiner Rechnung getrennt ausweisen.

Das Vergleichsfeld

Wir haben in unserem Vergleich sechs Steuersoftware-Systeme (Desktop), sieben webbasierte Steuerlösungen und zwei Steuer-Apps für Sie geprüft. Neben den drei großen Anbietern Buhl Data, Haufe-Lexware und Wolters Kluwer haben wir sechs weitere Anbieter getestet. Alle sieben Hersteller (die Apps nicht berücksichtigt) in unserem Vergleich haben ordentliche und voll einsatzfähige Produkte auf den Markt gebracht. Keine der getesteten Software-Systeme schlägt mit einem negativen Ergebnis aus der Reihe. Die Unterschiede der Programme sind zum Teil nur sehr klein und sprechen die Individualität der Benutzer an. Alle getesteten Produkte sind auch in einer abgespeckten Variante erhältlich, welche schon für um die 15 Euro käuflich erwerblich sind. Gerade Rentner, Arbeitnehmer und Studenten ohne Zusatzeinkünfte könnten von diesen preiswerten Varianten profitieren. Alle Hersteller versuchen die Kunden an ihre Software zu binden. Gerade durch die Übernahme der Vorjahresdaten kann viel Zeit gespart werden, weshalb die Anbieter diese Funktion teilweise nur für das eigene Produkt anbieten und bei Konkurrenzprodukten gar keine Daten übernommen werden können.

Die beste Software für Ihre Steuererklärung

Besonders hervorgetan hat sich in unserem Vergleich das WISO Steuer-Sparbuch. Die WISO-Software nimmt den Nutzer stark an die Hand und führt ihn sicher durch die Bearbeitung der Steuererklärung. Die Sprache ist leicht verständlich und es gibt sehr viele Erklärvideos. Außerdem setzt das Steuer Sparbuch auf Mobilität und Flexibilität, welche die Nutzer in der heutigen Zeit erwarten dürfen. Die anderen Programme haben was die Mobilität angeht noch großen Nachholbedarf.

Hier gehts zum WISO steuer: Sparbuch

Pflichtveranlagung vs. Antragsveranlagung

Die Abgabe einer Einkommenssteuererklärung ist zum einen Pflicht und kann zum anderen auf freiwilliger Basis beruhen. Hierbei wird zwischen Pflichtveranlagung und Antragsveranlagung unterschieden. Die folgende Tabelle soll kurz darüber Aufschluss geben, worin sich die beiden Veranlagungsarten unterscheiden.

| Pflichtveranlagung | Antragsveranlagung | |

|---|---|---|

| Was? | = gesetzlich verpflichtet eine Steuererklärung abzugeben | = freiwillige Abgabe einer Steuererklärung |

| Festsetzungs- frist | 31. Juli des Folgejahres für den Steuerpflichtigen selbst, unter Einbezug eines Steuerberaters bis zum 31.12. (vor 2019 bis 31. Mai des Folgejahres) | 4 Jahre nach Ende des Steuerjahres |

Verspätete Abgabe der Einkommensteuererklärung

Eine Fristverlängerung sollte beim Finanzamt rechtzeitig beantragt werden. Oftmals reicht hierfür schon ein Anruf beim Sachbearbeiter, besser jedoch wäre ein schriftlicher Antrag. Die Verlängerung bis Ende September ist meist kein Problem, wenn Sie dies ausreichend begründen. Gründe für einen Antrag auf Verlängerung können unter anderem massive Arbeitsüberlastung, Geburt eines Babys oder eine plötzliche und akute Krankheit sein.

Achtung: Bei verspäteter Abgabe zahlen Sie einen Verspätungszuschlag. Dieser darf bis zu 10 Prozent der festgesetzten Steuer und bis zu 25.000 Euro betragen. Zu beachten ist außerdem, dass wiederholte Verspätungen für Pflichtvergessenheit sprechen und damit stärker gewichtet werden, als die anderen Kriterien. Folgende Kriterien werden zur Bemessung des Verspätungszuschlags berücksichtigt:

- Dauer Fristüberschreitung

- Grad des Verschuldens

- gezogene Vorteile die sich aus der verspäteten Abgabe ergeben

- Höhe der Nachzahlung aus der verspäteten Steuerfestsetzung

- individuelle wirtschaftliche Leistungsfähigkeit des Steuerpflichtigen

Was bringt es, die Steuererklärung frühzeitig abzugeben?

Der gesetzliche Stichtag zur Abgabe der Steuererklärung ist der 31. Mai. Doch kann ich schneller mit meinem Steuerbescheid für das vergangene Jahr rechnen, wenn ich meine ausgefüllten Steuerformulare schon weit vor dieser Frist abgebe?

Da Arbeitgeber, Rententräger und Versicherungen steuerlich relevante Daten erst bis Ende Februar an das Bundeszentralamt für Steuern übermitteln müssen, können die Daten erst nach diesem Stichtag an das Finanzamt weitergeleitet werden. D.h. der Steuerbescheid aus dem vergangenen Jahr kann nicht schon im Februar ausgestellt werden.

Durch eine frühere Abgabe könnte sich höchstens eine gute Platzierung auf der Bearbeitungsliste ergeben. Aber diese kann und wird erst ab März bearbeitet.

Auch zwischen elektronischer Abgabe der Steuererklärung und Abgabe auf Papier herrscht kaum noch ein zeitlicher Bearbeitungsunterschied. Da die händisch ausgefüllten Formulare inzwischen bundesweit in Scan-Zentren in die EDV-Systeme übertragen werden.

Wann muss ich eine Steuererklärung machen?

Die Abgabepflicht für Arbeitnehmer ist in § 46 EStG und in § 149 Abs. 1 Satz 2 AO geregelt. Demnach müssen Sie dem Finanzamt eine Einkommensteuererklärung vorlegen, wenn eines der Kriterien in der folgenden Tabelle erfüllt ist:

| Einkünfte | Familienstand | Sonstiges | |

|---|---|---|---|

| Einkünfte ohne Lohn- steuerabzug >410 Euro | in Ehe: Steuerklassen-Kombi III/V | wenn Sie einen Verlustvortrag geltend machen wollen | |

| Lohnersatzleistungen (z.B. Arbeitslosen- oder Elterngeld) >410 Euro | in Ehe: Steuerklassen-Kombi IV (beide) mit einem eingetragenen Faktor | Inanspruchnahme von Frei- beträgen beim Lohnsteuerabzug (Lohn >11.200 Euro) | |

| mehrere Arbeitslöhne nebeneinander | Ehescheidung/Tod des Ehegatten und im selben Jahr neue Hochzeit | Aufforderung vom Finanzamt | |

| Einkünfte aus selbst- ständiger Tätigkeit über dem Grundfreibetrag* | Berücksichtigung (auf der Lohnsteuerkarte) eines Ehegatten der im EU-Ausland lebt | Wohnsitz im Ausland, aber unbeschränkte Steuerpflicht in Deutschland | |

| Lohnsteuerklasse VI | |||

| Quelle: § 46 EStG, § 149 Abs. 1 Satz 2 AO | |||

*Grundfreibetrag für Alleinstehende (für Ehe-Leute entsprechend das Doppelte):

- 2015: 8.472 Euro (16.944 Euro)

- 2016: 8.652 Euro (17.304 Euro)

- 2017: 8.820 Euro (17.640 Euro)

- 2018: 9.000 Euro (18.000 Euro)

- 2019: 9.168 Euro (18.336 Euro)

- 2020: 9.408 Euro (18.816 Euro)

- 2020: 9.744 Euro (19.488 Euro)

Achtung! Abgabepflicht für Rentner: Immer öfter müssen auch Rentner eine Steuerklärung abgeben. Dadurch, dass der steuerfreie Betrag dauerhaft festgeschrieben ist, wirken sich Rentenerhöhungen in voller Höhe aus. Folglich können Rentner, die bislang keine Steuern auf ihre Renten zahlen mussten, in die Steuerpflicht hineinwachsen.

In welchen Fällen ist eine freiwillige Steuererklärung sinnvoll?

Nicht alle Steuerzahler sind verpflichtet eine Steuererklärung an das Finanzamt zu entrichten, jedoch kann es sich oftmals gerade für die lohnen, die eigentlich keine Einkommenssteuererklärung machen müssen. In welchen Fällen es sinnvoll sein kann, eine freiwillige Steuererklärung an das Finanzamt abzugeben ist hier aufgelistet:

- hohe Werbungskosten, die über Werbungskostenpauschalbetrag hinausgehen

- hohe Sonderausgaben

- außergewöhnliche Belastungen

- Änderung der Steuerklasse im laufenden Jahr

- variierender Arbeitslohn im Laufe des Jahres

- variierende Dienstverhältnisse während des Kalenderjahres

- Geringverdiener mit zweiter Berufsausbildung (Verlustvortrag nutzen)

- Aufwendungen für haushaltsnahe Dienstleistungen, Haushaltshilfen und Handwerkerleistungen

Auch ein langer Arbeitsweg kann ein guter Grund für die Erstellung einer Steuererklärung sein, da die Fahrtkosten als Werbungskosten geltend gemacht werden können. Hierfür gibt es laut EStG §9 Abs. 4 ganz spezielle Regelungen. „Aufwendungen des Arbeitnehmers für die Wege zwischen Wohnung und erster Tätigkeitsstätte […]. Zur Abgeltung dieser Aufwendungen ist für jeden Arbeitstag, an dem der Arbeitnehmer die erste Tätigkeitsstätte aufsucht, eine Entfernungspauschale für jeden vollen Kilometer der Entfernung zwischen Wohnung und erster Tätigkeitsstätte von 0,30 Euro anzusetzen, höchstens jedoch 4.500 Euro im Kalenderjahr […].“

| Jahr | Pendlerpauschale |

|---|---|

| ab 2009 | 0,30 EUR / km |

| ab 2020 | 0,35 EUR ab dem 21. km |

| ab 2024 | 0,38 EUR ab dem 21. km |

Eine freiwillige Steuererklärung, auch Antragsveranlagung genannt ist ein Wahlrecht, welches jedes Jahr aufs Neue getroffen werden kann. Das heißt, auch wenn Sie nur einmalig eine Steuererklärung abgegeben haben, sind Sie nicht jedes Jahr erneut dazu verpflichtet.

Wer eine freiwillige Steuererklärung machen möchte und finanziell nicht auf die Rückerstattung angewiesen ist, sollte möglichst lange mit der Abgabe warten, da der zu erstattende Betrag ab dem 16. Monat (nachdem das Steuerjahr zu Ende gegangen ist) mit 0,5 Prozent (also 6 Prozent pro Jahr) verzinst wird.

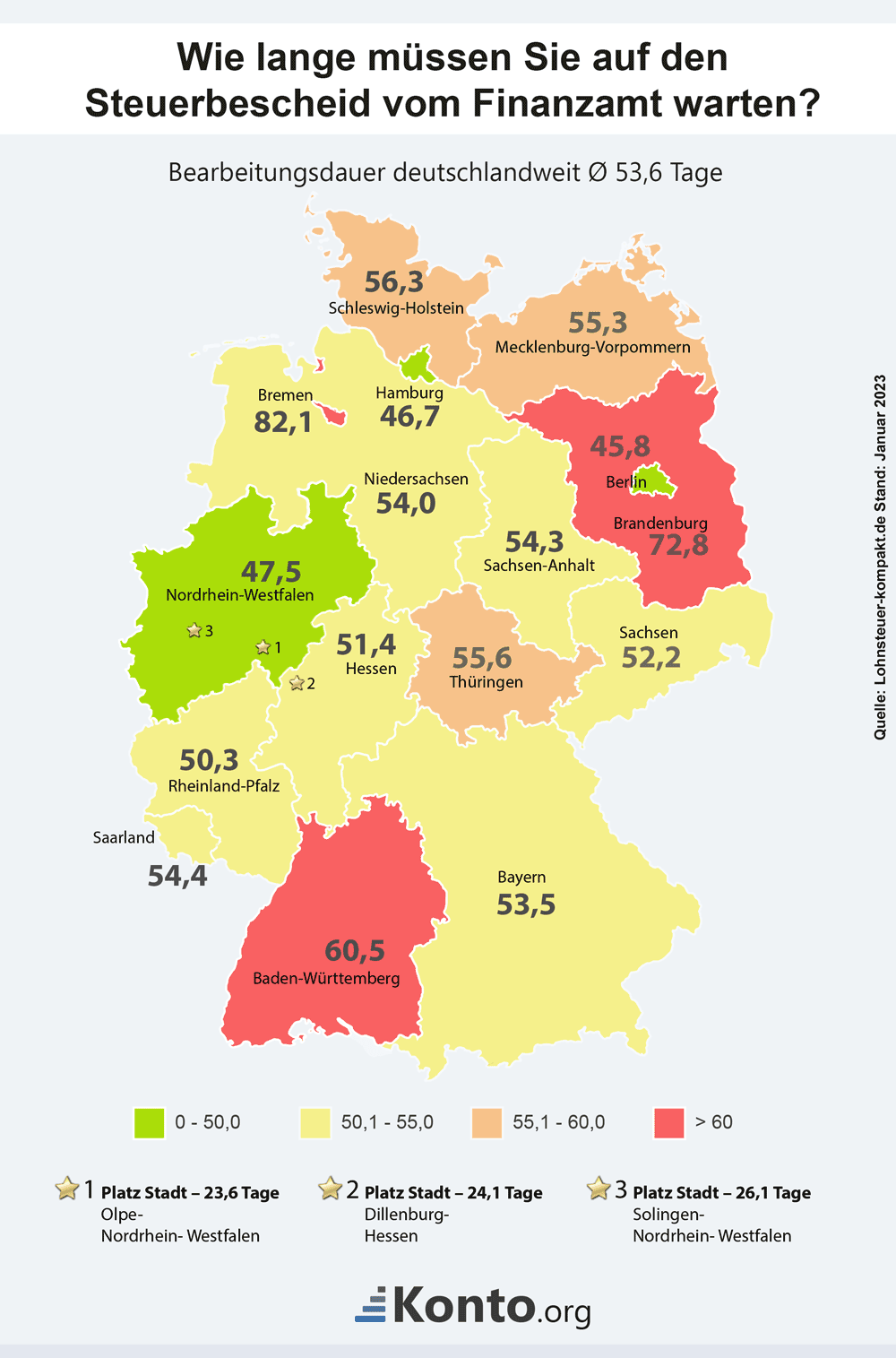

Wie lange dauert es bis ich meinen Steuerbescheid vom Finanzamt erhalte?

Die Dauer der Bearbeitung der Steuererklärung ist von Finanzamt zu Finanzamt unterschiedlich. Zum Einen kann es sehr sehr schnell gehen, wie zum Beispiel in Olpe, welches mit durchschnittlich 23,6 Tagen das schnellste Finanzamt Deutschlands ist. Zum Anderen kann es auch im Durchschnitt 105,2 Tage dauern, wie ein Finanzamt aus Brandenburg beweist.

Im bundesweiten Vergleich der Bundesländer hat Berlin mit 45,8 Tagen die Nase vorn. Dicht gefolgt von Hamburg mit 47,5 Tagen durchschnittlicher Bearbeitungsdauer. Schlusslicht bleibt Bremen mit stolzen 82,1 Tagen.

Durchschnittliche Bearbeitungsdauer nach Bundesland

| Bundesland | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | Änderung zum Vorjahr in Tagen |

|---|---|---|---|---|---|---|---|

| Baden-Württemberg | 54,1 | 56,6 | 57,2 | 58,6 | 54,2 | 60,5 | 6,3 |

| Bayern | 53,1 | 57,4 | 56,8 | 53,6 | 48,9 | 53,5 | 4,6 |

| Berlin | 45,2 | 48,9 | 51 | 49,5 | 42,7 | 45,8 | 3,1 |

| Brandenburg | 50,1 | 56,7 | 52,2 | 52,2 | 55,5 | 72,8 | 17,3 |

| Bremen | 71,8 | 60,2 | 59,8 | 60,7 | 56,3 | 82,1 | 25,8 |

| durchschnittliche Tage bundesweit | 53,8 | 56 | 55,4 | 53,1 | 49 | 53,6 | 4,6 |

| Hamburg | 46,7 | 49,8 | 49,6 | 49,8 | 44,6 | 46,7 | 2,1 |

| Hessen | 59,8 | 64 | 61,5 | 56,4 | 50,9 | 51,4 | 0,5 |

| Mecklenburg-Vorpommern | 56,1 | 54,8 | 57,5 | 55,2 | 50,5 | 55,3 | 4,8 |

| Niedersachsen | 59,6 | 65,7 | 57,5 | 55,8 | 48,1 | 54 | 5,9 |

| Nordrhein-Westfalen | 50,7 | 51,5 | 47 | 48,2 | 46,1 | 47,5 | 1,4 |

| Rheinland-Pfalz | 46,4 | 53,7 | 55,1 | 46,2 | 45,3 | 50,3 | 5 |

| Saarland | 58,3 | 48,7 | 48,8 | 47,4 | 45,2 | 54,4 | 9,2 |

| Sachsen | 54,7 | 56,3 | 56,9 | 52,8 | 49,5 | 52,2 | 2,7 |

| Sachsen-Anhalt | 46,6 | 55,5 | 52,5 | 50,8 | 52,1 | 54,3 | 2,2 |

| Schleswig-Holstein | 54,6 | 57,9 | 61,2 | 48,1 | 48,7 | 56,3 | 7,6 |

| Thüringen | 53,3 | 58,3 | 61,5 | 71,4 | 55,6 | 55,6 | 0 |

| Quelle: Lohnsteuer-kompakt.de, 2020 | |||||||

Top 3 der schnellsten Finanzämter in Deutschland

| Platz | Ort | Bundesland | Dauer |

|---|---|---|---|

| 1. | Olpe | Nordrhein-Westfalen | 23,60 Tage |

| 2. | Dillenburg | Hessen | 24,10 Tage |

| 3. | Solingen | Nordrhein-Westfalen | 26,10 Tage |

Das Ende der Zinsen auf Steuererstattungen

Bisherige Situation

Die bisherige Gesetzeslage sah vor, dass das Finanzamt auf Steuererstattungen ab dem 15. Monat nach Ende des jeweiligen Steuerjahres 0,5 Prozent pro Monat Zinsen (6 Prozent pro Jahr) an den Steuerzahler entrichten musste (§ 233a AO). Kein schlechter Zinssatz, wenn man bedenkt, dass wir uns in Niedrigzinszeiten bewegen.

Beispiel: Sie geben Ihre freiwillige Steuererklärung für 2020 erst Ende des Jahres 2024 ab. Der Steuerbescheid mit Ihrer Erstattung erreicht Sie dann vielleicht im Februar 2025. Diese Erstattung würde dann vom April 2022 bis Januar 2025 verzinst werden, ganze 34 Monate. Beträgt Ihre Erstattung 1000 Euro, kämen so noch 170 Zinsen hinzu.

Relevant wird das allerdings nur für Personen, die nicht verpflichtet sind eine Steuererklärung abzugeben, also sie freiwillig einreichen. Dann hat man 4 Jahre Zeit für die Abgabe und kann die Erklärung so weit wie möglich hinauszögern. Allerdings macht das nur Sinn, wenn man auch mit einer Rückzahlung rechnen kann.

Die Voraussetzungen für Zinsen auf Steuererstattungen sind demnach:

- Ihnen steht eine Steuererstattung zu und Sie sind nicht sofort auf diese angewiesen

- Sie sind nicht zur Abgabe einer Steuererklärung verpflichtet

Neue Regelung

Seit der Verabschiedung des Jahressteuergesetzes 2019 wurde diesem „Trick“ teilweise ein Riegel vorgeschoben. Denn in dem Jahr, in dem man Erstattungszinsen vom Finanzamt erhält, ist man nun zur Abgabe einer Steuererklärung verpflichtet und kann für dieses Jahr nicht erneut die Erklärung 4 Jahre hinauszögern.

Grund dafür: Die Erstattungszinsen zählen zu Kapitaleinkünften (§ 20 Absatz 1 Nummer 7 EstG), die noch nicht versteuert wurden, da der Staat noch keine Abgeltungssteuer einbehalten hat. Das Jahressteuergesetz 2019 sieht aber vor, dass Personen, die Kapitaleinkünfte ohne Steuerabzug erhalten haben zur Abgabe einer Steuererklärung verpflichtet sind, völlig unabhängig von der Höhe (§ 32d Absatz 3 Satz 3 EstG). Bei nicht Abgabe drohen hohe Verspätungszuschläge, mindestens 25 Euro pro angefangenen Monat Verspätung!

Aus der neuen Regelung ergeben sich demnach zwei Konsequenzen:

- In dem Jahr, in dem Sie eine Erstattung erhalten haben, sind Sie zur Steuererklärung verpflichtet und können diese nicht erneut 4 Jahre hinauszögern.

- Die Erstattung muss in Ihren Kapitaleinkünften aufgeführt werden und wird pauschal mit 25 Prozent Abgeltungssteuer versteuert. Darauf kommen zusätzlich 5,5 Prozent Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Beispiel: Die 170 Euro Erstattungszinsen, die Sie 2025 vom Finanzamt bekommen müssen Sie in der Steuererklärung von 2025 angeben. Für die Abgabe bleiben Ihnen keine 4 Jahre, sondern nur bis Ende Juli 2026 bzw. bei professioneller Hilfe eines Steuerberaters bis Ende Februar 2027. Von den 170 Euro verbleiben nach Abzug der Abgeltungssteuer von 25 Prozent und des Solidaritätszuschlags von 5,5 Prozent noch ca. 125 Euro.

Höchst umstritten ist allerdings, dass im umgekehrten Fall – also wenn der Steuerpflichtige Verspätungszinsen zahlen muss – keine Verrechnung mit anderen Einkünften in der Einkommenssteuererklärung möglich ist. Es bleibt abzuwarten, ob zukünftige Gerichtsurteile die Rechtslage hier anpassen.

Überhöhter Zinssatz?

Der Zinssatz an sich wird auch oft kritisiert, da er seit 1961 unverändert gilt und besonders in der jahrelangen Niedrigzinsphase als realitätsfern gilt. Der Bundesfinanzhof hält den hohen Zinssatz von 6 Prozent im Jahr bzw. 0,5 Prozent pro Monat, insbesondere für die Verzinsungszeiträume ab April 2012, für verfassungswidrig (BFH, Beschluss vom 3. September 2018, Az. Ⅷ B 15/18). Ein endgültiges Urteil vom Bundesverfassungsgericht steht noch aus. Momentan liegen dort mehrere Verfahren zur Entscheidung (Az. 1 BvR 2237/14 und 1 BvR 2422/17). Derzeit setzt das Finanzamt daher die Zinsen nur vorläufig fest. Es könnte also gut sein, dass das Bundesverfassungsgericht den Zinssatz bald generell als verfassungswidrig einstuft.

Verlängerung der Abgabefrist

Aufgrund der Corona-Pandemie sind viele Steuerberater überlastet, weil sie ihre Mandanten zu Corona-Hilfen unterstützen.

Daher haben die Regierungsfraktionen einen Antrag eingereicht den allgemeinen Abgabetermin für Steuerpflichtige um drei Monate, auf den 31. Oktober 2021, zu verschieben. Wer seine Steuererklärung von einem Steuerberater erledigen lässt, hat dann voraussichtlich bis Ende Februar 2022 Zeit.

Damit sollen die bereits im Februar 2020 getroffenen Ausnahmeregelungen für die Steuererklärung 2019 auf das Jahr 2020 erstreckt werden, allerdings mit drei statt sechs Monaten Verlängerung der Erklärungsfrist.

Quelle: Regierung will Fristen für Steuererklärung verlängern (faz.net)

Wirtschaftswoche vom 12.03.2021, Seite 86, Autor: Niklas Hoyer

Möglichkeiten, eine Steuererklärung zu erstellen

Die Bedeutung der elektronischen Steuererklärung, welche via Elster per Internet an das Finanzamt gesendet wird, ist drastisch angestiegen. In unserem Diagramm ist die Entwicklung von 2004 bis jetzt dargestellt.

Um eine Steuererklärung zu erstellen, gibt es viele Möglichkeiten. Die weitaus älteste Methode ist das Ausfüllen der Formulare in Papierform. Dies soll jedoch nach und nach abgeschafft werden, da der Aufwand für die Behörden bei der Papierform deutlich höher ist. Weitere Möglichkeiten wären die kostenlose Steuersoftware Elster (das elektronische Finanzamt), Web- oder Desktop-Steuer-Software, ein Steuerberater oder ein Lohnsteuerhilfeverein.

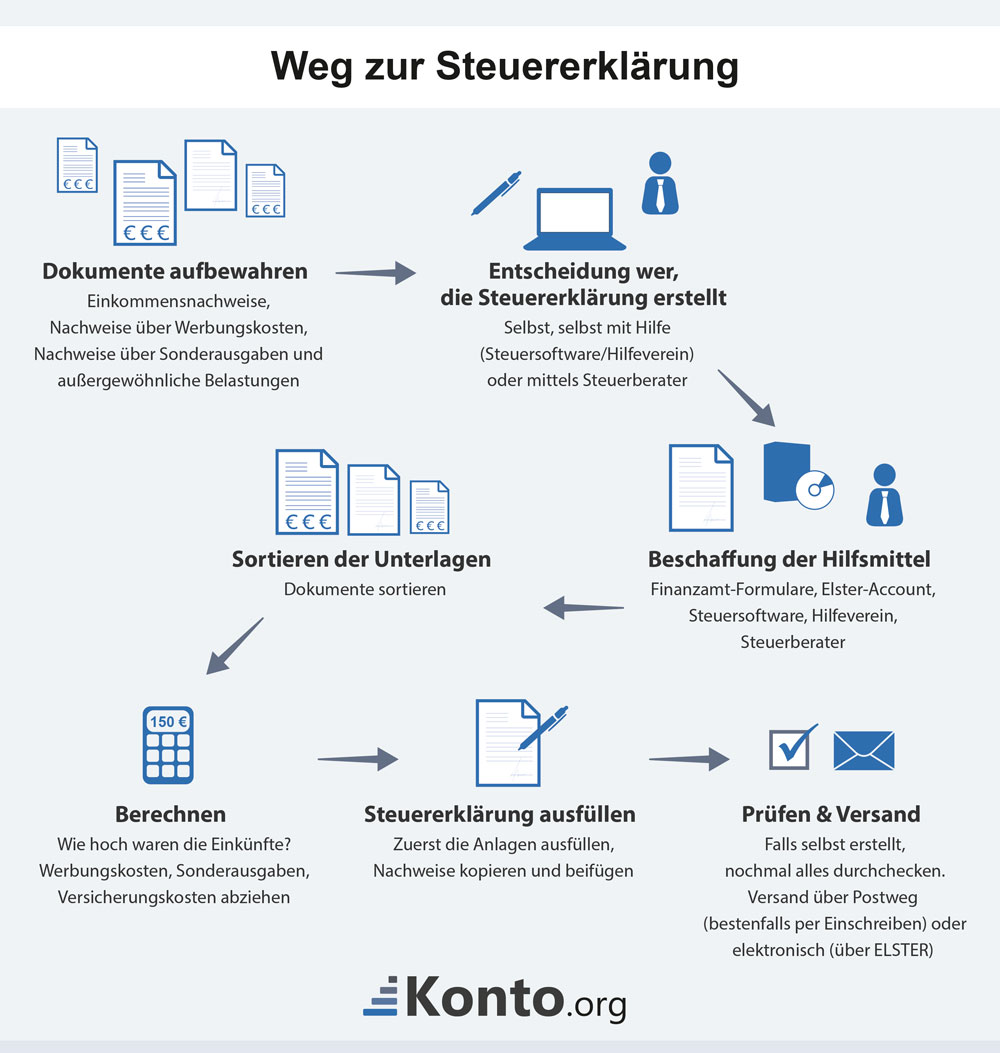

Welche Unterlagen / Informationen benötige ich für meine Steuererklärung?

- Steuer-Identifikationsnummer

- Bankverbindung

- Ausdruck der elektronischen Lohnsteuerbescheinigung

Wie sortiere ich meine Dokumente?

Wenn Sie im Vorfeld schon eine gewisse Grundordnung halten, können Sie hinterher viel Zeit sparen. Wir empfehlen, dass Sie sich einen Ordner für das entsprechende Steuerjahr anlegen. In diesem werden alle nötigen und wichtigen Dokumente und Unterlagen abgeheftet und thematisch sortiert. Folgende grobe Sortierung wäre denkbar:

- Einkommensteuer und Lohnsteuer

- Lohn- bzw. Gehaltsabrechnung, Kirchensteuer

- Beruf / Schule

- Vermögenswirksame Leistungen, Bausparverträge, Renten- und Altersversorgung

- Haus, Wohnung

- Auto, Kfz-Steuer

- Bank

- Krankenkassen und Zusatzversicherungen

- Versicherungen aller Art

Steuererklärung schnell und einfach mit einer Steuersoftware erledigen

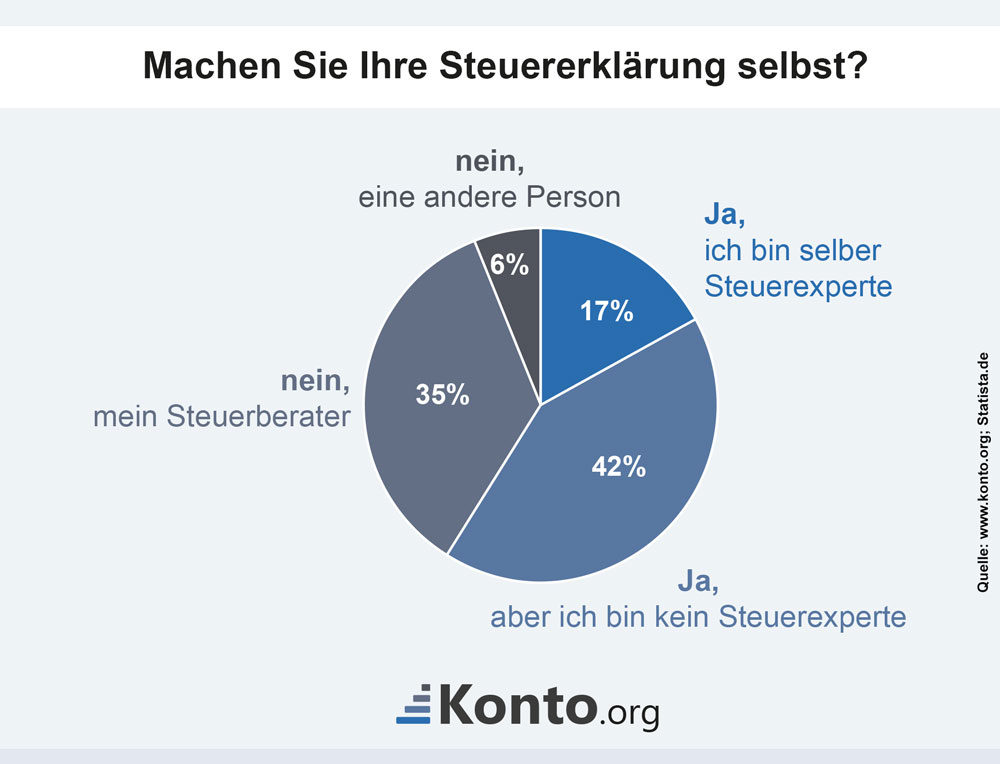

Ob mit der Steuersoftware Elster, mit Hilfe eines Lohnsteuerhilfevereins, eines Steuerberaters, mit einem Desktop-Programm oder mit einem Webdienst. Es gibt heutzutage viele Wege zum Erstellen einer Steuererklärung. In Deutschland leben rund 81 Millionen Menschen, von denen, mit aktuell 43,8 Millionen, mehr als die Hälfte erwerbstätig sind. Die Anzahl der betroffenen Steuerpflichtigen wächst stetig. Außerdem machen knapp 60 Prozent ihre Steuererklärung selbstständig und nur 15 Prozent nutzen dafür einen Steuerberater.

Fazit

Steuererklärung ja oder nein? Manche haben die Wahl, andere nicht. Für alle mit Steuererklärungs-Pflicht gilt es, die Steuererklärung bis zum 31.07. an das Finanzamt zu entrichten. Die freiwillige Abgabe kann sich bis zu 4 Jahre nach Beendigung des Steuerjahres Zeit lassen. Die Steuerpflichtigen mit freiwilliger Abgabe haben demzufolge genügend Zeit, um zu prüfen, ob sich eine Abgabe lohnen könnte oder nicht. Gerade bei hohen Werbungskosten, Sonderkosten oder außergewöhnlichen Belastungen (in Form von langen Arbeitswegen, Kinderbetreuung, Umzugskosten, Fortbildungskosten usw.) kann dies sehr sinnvoll sein. Sobald Sie sich für das Erstellen einer Steuererklärung entschieden haben, heißt es die nötigen Unterlagen zusammensuchen und zu entscheiden in welcher Form die Steuererklärung erstellt werden soll. Benötigen Sie eventuell einen Steuerberater oder wollen Sie Kosten sparen und erledigen die Steuererklärung mit Hilfe einer Steuererklärungs-Software eigenständig.

FAQs – Rund ums Thema Steuererklärung

Bis wann muss ich meine Steuererklärung beim Finanzamt abgegeben haben?

Die Steuererklärung von 2019 muss spätestens bis zum 31. Juli 2020 beim Finanzamt sein. Sollten Sie einen Steuerberater oder einen Lohnsteuerhilfeverein nutzen, haben Sie sogar bis Ende Februar des Folge Jahres Zeit. Sollten Sie den Termin nicht einhalten können, reicht meist schon ein Anruf beim zuständigen Finanzamt und die Frist wird verlängert.

Sollte die Frist unentschuldigt nicht eingehalten werden, müssen Sie mit einem Verspätungszuschlag von 25 Euro rechnen.

Muss ich Rechnungen, Belege, Nachweise mitschicken?

Belege werden nicht mehr mit zum Finanzamt gesendet. Allerdings müssen Sie diese aus Verlangen vorzeigen können, sie wird als Belegvorhaltepflicht bezeichnet. Bewahren Sie Ihre Belege und Rechnungen also sorgfältig auf (4 Jahre), falls das Finanzamt Rückfragen hat.

Wozu und wie lange muss ich Kontoauszüge aufbewahren?

Eine einheitliche Frist oder Verpflichtung für Verbraucher gibt es nicht. (Ausnahme Handwerker- oder Dienstleistungsrechnungen, die ein Grundstück betreffen: zwei Jahre) Wenn Sie die Kontoauzüge für die Steuer benötigen, empfiehlt es sich sie bis zum Eingang des Steuerbescheides zu verwahren.

Privatpersonen sollten ihre Kontoauszüge mindestens drei Jahre aufbewahren, zumindest mit Blick auf die dreijährige Verjährungsfirst, welche für Alltagsgeschäfte gilt. Dadurch könnte der Kontoauszug im Streitfall als Beweis fungieren, dass z.B. die Miete, der Versicherungsbeitrag oder Ähnliches gezahlt wurde.

Für Privatpersonen, bei denen die Summe der positiven Einkünfte mehr als 500.000 Euro beträgt, gilt eine Aufbewahrungsfrist von sechs Jahren. Deutlich länger ist die Aufbewahrungsfrist für Geschäftskonten, diese liegt bei zehn Jahren.

Muss ich wenn ich einmal eine Steuererklärung gemacht habe, immer eine Steuererklärung abgeben?

Nein. Diesen Irrtum glauben leider viele. Entweder ist ein Steuerzahler pflichtveranlagt oder antragsveranlagt, das heißt entweder ist er verpflichtet eine Steuererklärung abzugeben oder gibt sie freiwillig ab. Gibt ein Steuerzahler in einem Jahr freiwillig eine Steuererklärung ab und hat im nächsten Jahr auch keinen Grund zur Pflichtveranlagung, so muss er im Folgejahr auch keine Steuererklärung erstellen. Demzufolge müssen immer nur Personen mit Pflichtveranlagung eine Steuererklärung abgeben, entfällt dieser Grund ist wird aus dem muss ein kann.

Aus welchen Gründen bin ich pflichtveranlagt?

Gründe für eine Pflichtveranlagung sind zum Beispiel:

- Nebeneinkünfte, zusätzliche Einkünfte > 410 Euro

- Lohnersatzleistungen > 410 Euro

- Mehrere Arbeitgeber in einem Jahr

- Zwei Gehälter: Steuerklasse VI

- Verheiratet mit Steuerklassenkombination III und V oder beide IV mit Faktor

- Geschieden und im selben Jahr wieder geheiratet

- Freibeträge z.B. für Fahrtkosten oder Kinderbetreuung und gleichzeitig einem Lohn von mehr als 11.000 Euro

- Arbeitgeberwechsel

- Kapitalerträge

- Abfindung erhalten

Zusatzmaterial und Presse

Download von Konditionstabelle und Punktetabelle

Pressekontakt für weitere Informationen zum Test

Franke-Media.net

c/o Mario Hess

Mottelerstraße 23

04155 Leipzig

Tel: + 49 (0) 341 24 39 95 04

Fax: + 49 (0) 341 24 39 95 09

E-Mail: mario.hess@franke-media.net