Online-Banking-Software im Test

Worauf sollten Nutzer bei der Auswahl von Online-Banking-Software achten? Abgesehen von den jeweiligen technischen Parametern wie Betriebssystemen gibt es auf den ersten Blick nicht herausragende Unterschiede. Dennoch lohnt es sich, nicht sofort das billigste Programm zu wählen. Je nach Programm werden nicht alle Kontotypen, Banken und TAN-Verfahren unterstützt. Auch Funktionsumfang und Auswertungsmöglichkeiten können besonders bei Sonderfunktionalitäten stark variieren. Im Klartext: Jemand, der seinen Bestand an Kryptowährungen anonym verwalten möchte, braucht ein anderes Programm als jemand, der seine Ausgaben schon für die nächste Steuererklärung vorsortiert.

Alle in unserem Test betrachteten Programme sind „echte“ Online-Banking-Programme. Das heißt, sie importieren Konto- und Umsatzdaten direkt von der Bank und sind auch in der Lage, Überweisungen und ähnliche Aufträge auszuführen.

Online-Banking-Software für Computer im Test

Wir haben uns in unserem Test auf Windows-kompatible Programme fokussiert. Mit 80% Marktanteil in Deutschland ist Microsoft weiterhin Marktführer. Viele Programme sind jedoch auch für macOS verfügbar. Nur Programme wie MoneyMoney oder Pecunia, die ausschließlich für eine Apple-Umfeld programmiert sind, konnten wir in unserem Test nicht berücksichtigen.

Unsere Testsieger

| Software | Testergebnis | Zielgruppe | Kosten | |

|---|---|---|---|---|

| Alf Banco Profi | Privat, SOHO* | 39,90 € einmalig | ||

| StarMoney 14 Deluxe | Privat, SOHO | 83,90 € einmalig/ 45,48 € pro Jahr | Zum Anbieter | |

| Banking4 | Privat, SOHO | 39,95 € einmalig | ||

| finanzblick | Privat | kostenlos | ||

| WISO Mein Geld Professional 2024 | SOHO, Business | 99,99 € einmalig/ 39,95 € pro Jahr | Zum Anbieter | |

| Hibiscus | Privat, SOHO | kostenlos | ||

| FinanzManager Deluxe 2024 | SOHO, Business | 84,99 € einmalig/ 74,99 € pro Jahr | ||

| moneyplex Standard | Privat, SOHO | 49,90 € einmalig | Zum Anbieter | |

| Outbank INDIVIDUAL | Privat,SOHO | 39,99 € pro Jahr | ||

| BankTree Desktop Personal Finance Software | Privat, SOHO | 41,65 € einmalig und 41,65 € Jahres-Abo |

*SOHO = Abkürzung für Small Office, Home Office

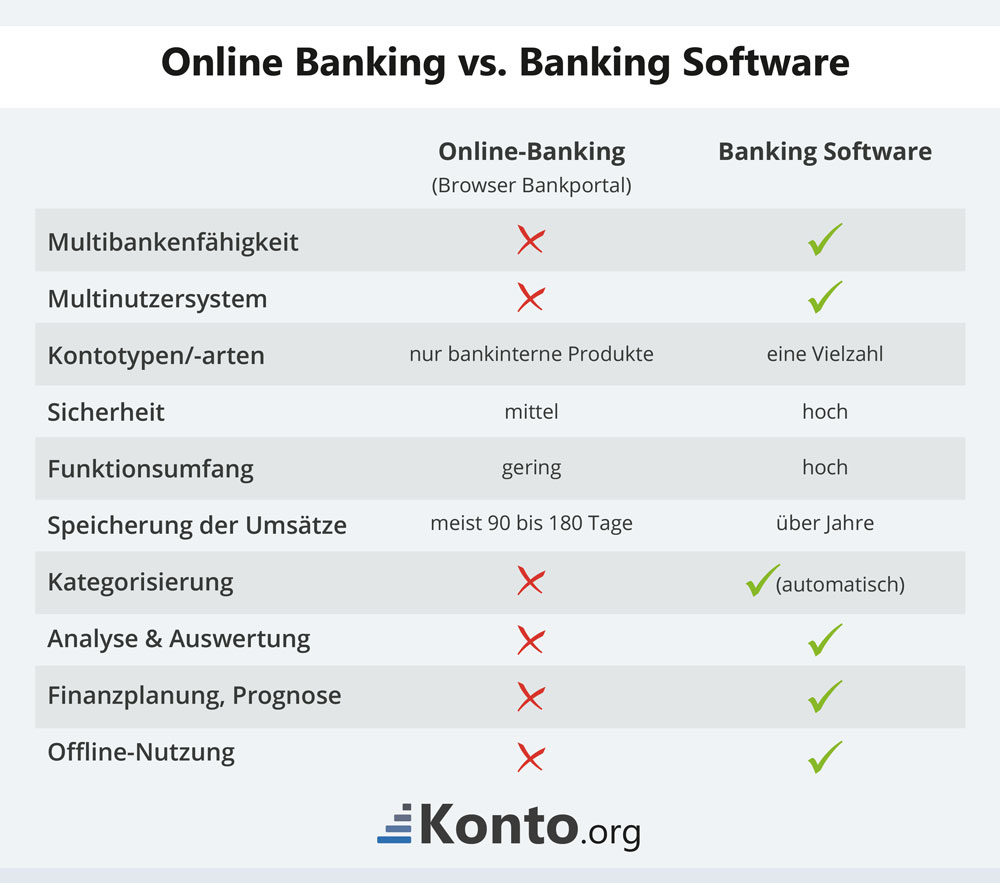

Formen von Online-Banking

Online-Banking ist nun allerdings nicht gleich Online-Banking. Fast alle Banken bieten heute die Möglichkeit, Geschäfte über das eigene Webportal abzuwickeln. Vorteil hier ist, dass die Daten zentral gespeichert sind und von überall mit den unterschiedlichsten Geräten auf sie zugegriffen werden kann. Nachteil: Jede Bank hat ein eigenes Portal und Kunden mit Konten bei verschiedenen Banken müssen umständlich zwischen Portalen hin und her springen. Webbanking macht Nutzer auch anfällig für Phishing und andere Gefahren.

Im Gegensatz dazu stehen Programme für das Online-Banking, welche auf einem Gerät fest installiert werden müssen. Die Tragbarkeit der Daten ist dabei auf die Synchronisationsmöglichkeiten, d.h. das Auf-demselben-Stand-Halten, begrenzt. Dafür sind Home-Banking-Programme oft leistungsfähiger bei der Auswertung und können mit verschiedenen Banken und Konten auf einmal verknüpft werden. Das spezifische Gerät muss natürlich weiterhin vor Angriffen geschützt werden, aber die Daten sind vor Angriffen im Browser geschützt.

Einen möglichen Mittelweg zwischen beiden ist das Online-Banking über Apps. Im Prinzip handelt es sich um Programme für mobile Endgeräte, die, wie der Name schon vermuten lässt, mobil sind. So können fest installierte Programme überall genutzt werden. Kleinere Geräte können zwar viele Funktionen stemmen, trotzdem sind sie nicht ganz so leistungsstark wie tatsächliche Rechner. Der Vorzug der Mobilität setzt sie aber auch neuen Gefahren aus: sie können gestohlen werden, herunterfallen, verloren gehen oder Daten geklont werden.

Surftipp: Ratgeber: Sicheres Online-Banking im 21. Jahrhundert

Wann lohnt sich eine Online-Banking-Software?

Für wen eignet sich eine Online-Banking Software? Gerade für Personen mit mehreren Konten und / oder verschiedenen Finanzprodukten von unterschiedlichen Banken sparen sich somit die Mühe, sich bei jedem Online-Banking Browser Portal einzeln anzumelden, und verwaltet stattdessen alle Produkte übersichtlich in nur einem Tool.

Auch für Sparer kann sich eine Banking-Software lohnen. Eine Finanzsoftware kann bei der Finanzplanung tatkräftig unterstützen. Anhand von langfristiger Umsatzerfassung wertet die Software daten aus, erstellt Grafiken und kann mit Hilfe der Statistiken Erkenntnisse über Ihr Konsumverhalten ableiten. Viele Produkte bieten zusätzlich einen Budgetplaner an. Eine Langzeitprognose kann auch längerfristige Ziele wie z.B. das erfolgreiche Abbezahlen eines Kredits erleichtern.

Die Nutzung bietet sich auch für Selbstständige und kleine Unternehmen an. Vor allem in Hinblick auf die Steuererklärung und einer Schnittstelle zu dieser (wie z.B. Lexware) kann eine Finanzsoftware für Unternehmer zeitsparend sein.

Vorteile einer Online-Banking-Software:

- Multibankenfähigkeit: Verwaltung von verschiedenen Kontotypen von mehreren Banken

- Sicherheit & Verschlüsselungsverfahren: Immunität gegen Phishing-Attacken, Trojanern

- Analyse: Datensammlungen über Jahre (nicht wie bei Web-Browsern 90-180 Tage), statistische Auswertungen, automatische Kategorisierungen und grafischen Modellen

- Planung: Budgetplanungen und Prognosen möglich

- Schnelligkeit: Anmelden und Arbeiten mit allen Finanzprodukten in einem einzigen Tool

- Flexibilität: Offline-Nutzung von zuhause oder unterwegs

- Funktionsumfang: deutlich höher als bei Webbrowsern

- Multinutzersystem: Möglichkeit auf mehrere Nutzer in einer Software

Online-Banking im Webportal vs. Online-Banking-Software

Online-Banking-Apps im Vergleich

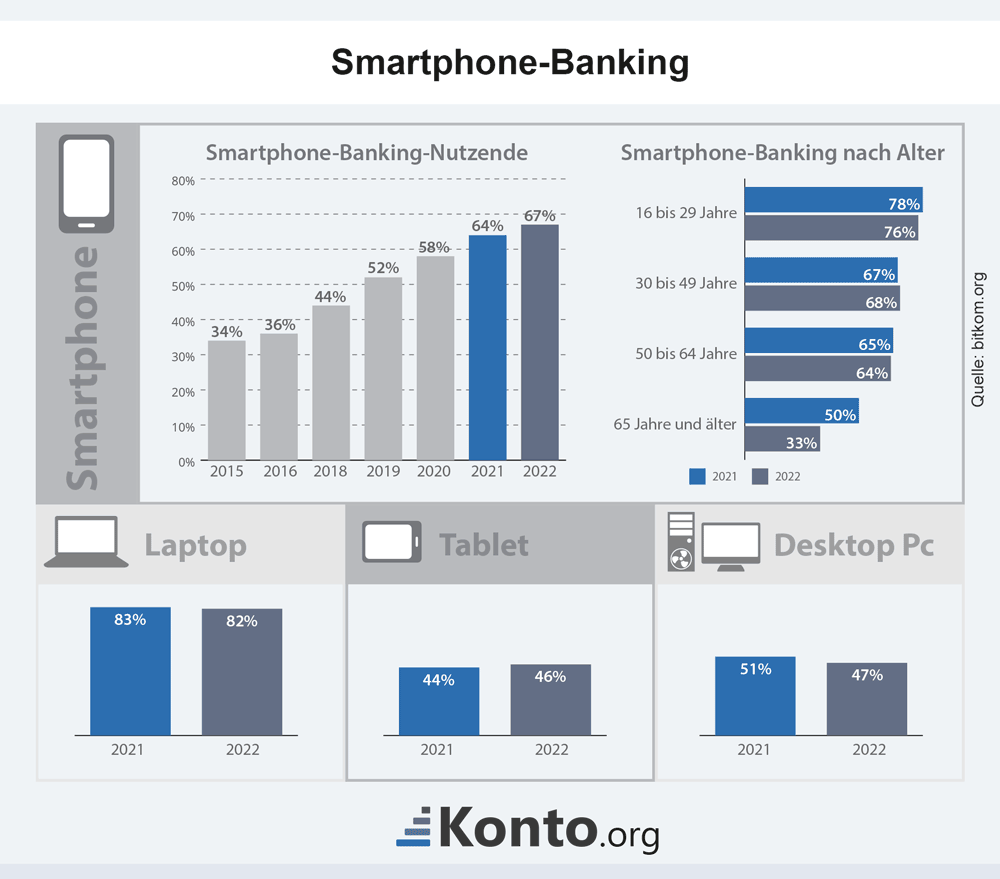

Besonders bei jüngeren Generationen verzeichnet die Verwendung Banking-Apps auf dem Handy und/oder Tablet in den vergangenen Jahren einen deutlichen Zuwachs. Diese sollten mittlerweile der PC Software in nichts mehr nachstehen. Auch einige der Programme in unserem Test wurden ursprünglich für mobile Endgeräte entwickelt und dann als Software für Rechner optimiert. Bei mobiler Banking-Software muss natürlich auch die Sicherheit in Betracht gezogen werden, da es sich bei Bankangaben jeglicher Art um hochsensible Daten handelt. Das kostenlose Apps sich entweder durch die Vermittlung von Finanzprodukten oder dem Verkauf der persönlichen Daten der Nutzer finanzieren, sollte klar sein. Es gibt aber genauso Apps, die wie andere Programme käuflich erwerbbar sind.

Banking Apps im Vergleich

Banking App für unterwegs gefällig? Konten und Umsätze immer im Blick und Überweisungen bequem von überall tätigen. Wir haben die besten Banking Apps in unserem Test bewertet.

Testfazit in Kürze

Wie im vorherigen Vergleich haben wir uns entschieden, die Trennung von Software für den Rechner und Apps für mobile Endgeräte beizubehalten. Beide bieten oft ähnliche Grundfunktionalität, aber Nutzungsverhalten ist unterschiedlich. Für eine schnelle Überweisung oder Kontostandabfrage sind Banking-Apps genauso in der Lage. Im Bereich Langzeitplanung sind mobile Programme jedoch noch begrenzt.

Sollen nur die Umsätze einiger Konten verwaltet, Überweisungen getätigt und Daueraufträge organisiert werden, dann reicht ein kostenloses Programm wie Finanzblick aus. Diese Anwendung ist sowohl auf Smartphone, Tablet und PC anwendbar und leicht zu synchronisieren. Für Tüftler kommt auch das kostenlose Hibiscus in Frage, das auch für Linux verfügbar ist.

Ansonsten wäre Banking4 eine gute und kostengünstige Alternative, die als vollwertiges Programm auch kostenlos upgedatet wird. Nutzer, die gehobene Anforderungen stellen und gleichzeitig eine leichte Bedienung erwarten, sind mit StarMoney gut bedient. Es bietet den größten Funktionsumfang in einem minimalistischen Menü. Der Lexware FinanzManager oder WISO Mein Geld bieten auch einen guten Funktionsumfang, wobei letzteres recht sperrig zu bedienen ist. Für beide Programme spricht jedoch das Zusammenspiel mit anderen, vom selben Hersteller herausgegeben Softwares.

Klarer Sieger war ALF-BanCo 9 Profi. Trotz Punkteabzug durch Instabilität hat die Software mit einem extrem fairen Preis-Leistungsverhältnis, vorbildlichen Sicherheitsfeatures und toller Nutzerfreundlichkeit überzeugt. Am meisten fällt jedoch ins Gewicht, dass ALF-BanCo nicht als Service sondern als volles Programm mit Updates verkauft wird.

Zusatzmaterial und Presse

Download von Auswertung und Bewertungsschema

Pressekontakt für weitere Informationen zum Test

Franke-Media.net

c/o Mario Hess

Mottelerstraße 23

04155 Leipzig

Tel: + 49 (0) 341 24 39 95 04

Fax: + 49 (0) 341 24 39 95 09

E-Mail: mario.hess@franke-media.net

Unsere Testmethoden im Detail

Unser letzter Test war so lange her, dass wir unsere Testmerkmale weitestgehend überarbeitet haben. Wir haben unseren Test auf zehn Teilnehmer erweitert, von denen nur zwei vom selben Anbieter geliefert werden. In unserem Test gibt es 95 Merkmale, die wir zu sechs Kategorien gebündelt haben. Die Schwerpunkte waren dieses Mal:

- Benutzerfreundlichkeit

- Funktionsumfang

- Sicherheit

- Nutzungserfahrungen

- Kosten

In den 85 Kriterien, in denen wir Punkte verteilten, konnten Kandidaten insgesamt 100 Punkte erhalten. Einige Kriterien wurden dabei höher gewichtet.

Benutzerfreundlichkeit (12P)

Die hier gebündelten Merkmale sind nicht immer intuitiv mit Benutzerfreundlichkeit verknüpft, erleichtern die Bedienung aber dennoch. Einmal ist hier der Kundensupport und die Informationsmöglichkeiten zu nennen, die bei Problemen Hilfestellung leisten können. Wir haben für bestehende Angebote wie Telefon-Support, Chat, E-Mail-Hilfe, Online-Forum, Tutorials, Wiki, FAQ und Handbuch zur Software Punkte vergeben. Dabei wurden persönliche Beratung und Echtzeithilfe höher gewichtet.

Weiter geht es mit Usability-Features, die Schwierigkeiten vorbeugen können. Bei der grafischen Benutzeroberfläche geht es dabei hauptsächlich um die Beschilderung von Funktionen und Kategorien durch Icons. Routinemäßig anfallende Aufgaben werden sowohl durch Autovervollständigung als auch das Anlegen von Vorlagen erleichtert. Zuletzt haben wir betrachtet, ob Nutzer die Inhalte und das Layout der Übersichtsseite selbst anpassen können.

Funktionsumfang (43P)

Die Vielzahl der verschiedenen Softwarefunktionen haben wir in unserer größten Kategorie gesammelt. Dabei ergaben sich die folgende Unterkategorien:

Unterstützte Kontoarten

Werden spezifische Konten bzw. Finanzprodukte unterstützt, ist es für Anwender leichter, alle Daten auf aktuellen Stand zu halten. So arbeiten manche Programme schon von selbst mit PayPal-Konten, Versicherungspolicen, Bonuspunktekonten oder Krypto-Wallets, während in anderen Programmen diese noch aufwendig per Hand selbst eingegeben werden müssen.

Neben einen Blick in die Vergleichstabelle lohnt es sich nochmal auf unsere Detailseiten zu schauen, wenn die Kompatibilität mit einer bestimmten Kontoart zwingend notwendig ist. In einigen Programmen werden manche Umsätze nur angezeigt, da die Daten per Screenparser ausgelesen werden. Oder der Zugang ist auf bestimmte Kontoformen begrenzt. So ist die Umstellung des PayPal-Kontos auf PayPal Business bei vielen Anbietern nötig, um volle Funktionalität zu gewähren.

Unterstützte TAN-Verfahren

Alle der getesteten Programme können die angebotenen Verfahren von der jeweiligen Bank anfragen, aber unterstützen unter Umständen nicht alle Verfahren. Das im letzten Test noch vorkommende Verfahren iTAN wurde für Girokonten 2019 abgeschaltet. Die restlichen Verfahren haben wir folgendermaßen gruppiert:

- ChipTAN-Verfahren nutzen TAN-Generatoren, die in Verbindung mit der jeweiligen Karte eine TAN erzeugen. Die nötigen Daten werden entweder von Nutzer selbst manuell eingetragen, über flimmernde Signale oder QR-Code optisch eingelesen oder über einen USB-Anschluss direkt vom TAN-Generator bzw. Kartenlesegerät zurück an den Rechner gesendet.

- Die Sendung eines TAN-Codes an ein Zweitgerät kann auch per SMS (smsTAN oder auch mTAN) erfolgen oder Aktionen werden in einer speziellen App (pushTAN) freigeschaltet bzw. bestätigt. Diese Apps können bankenspezifisch sein, funktionieren aber nach demselben Prinzip.

- Ein Auftrag lässt sich auch durch die Übertragung von optischen Signalen in Apps freischalten. Dafür können QR-Codes genutzt werden oder bei der photoTAN eine andere Verschlüsselung als Barcode. photoTAN Übertragungen sind zwar wie QR-Codes quadratisch, lassen sich aber leicht durch ihre bunte Farbe von diesen unterscheiden.

- Zuletzt gibt es noch die Möglichkeit, sich über EBICS-Verfahren auszuweisen. Hier können mit elektronischen Unterschriften autorisierte Zahlungen auch durch andere erst freigegeben oder gegengezeichnet werden. Das Verfahren ist dank der Unterstützung von Eilüberweisungen und Massenumsätzen hauptsächlich auf Firmen ausgelegt.

Surftipp: Übersicht von Zugangsverfahren beim Onlinebanking

Geldverkehr

Hier ist unser Test im Bereich der tatsächlichen Funktionen angelangt. Diese betreffen bei einem Bankingprogramm vornehmlich einmal den Geldverkehr. Zumindest ein Repertoire von Standardfunktionen ist durch unseren Testanspruch in allen Programmen garantiert. Hingegen sind erweiterte Funktionalitäten, die nicht jedes Programm aufweist, Funktionen wie die Erfassung von Umbuchungen, Splittbuchungen oder Überweisung mittels QR-Codes.

Auswertung und Planung

Die Grundlagen wie Kontorundruf oder elektronische Kontoauszüge sind standardmäßig in allen Softwares vorhanden. Vermehrt bieten Programme auch Dokumentenverwaltung an, die jedoch sehr unterschiedlich ausfallen kann. So sind manche Verwaltungstools darauf ausgelegt, Rechnungen und Zahlungsbelege schon in Voraus für die Steuererklärung zu bündeln. Andere Programme erkennen Verträge oder Abonnements anhand regelmäßiger Zahlungen. Der jeweiligen Fokus der Programme ist auf der entsprechenden Detailseite einsehbar.

Der große Vorteil einer multi-banking-fähigen Software liegt in der Konzentration der Daten und deren Analyse. Dies setzt ein Kategorisierungssystem voraus. Im Test vergaben wir Punkte für automatische Kategorisierung durch Regeln sowie die Möglichkeit, Kategorien frei zu verändern.

Wurden die Umsätze erfolgreich kategorisiert, geht es an die Auswertung. Diese kann anhand verschiedener Gesichtspunkte vorgenommen werden: kontoübergreifend, nach Kategorie, nach Zeitraum und nach Einnahmen und Ausgaben. Fast alle Programme ließen die Darstellung dieser Achsen zu, jedoch gibt es wieder Unterschiede im Detail. Manche Programme bieten so viel Freiheit, dass Benutzer die Auswertung gut planen müssen oder sie werden von Informationen überrollt. Dann wieder gab es Fälle, bei denen nur vorgegebene Optionen und Auswertungen möglich waren. Wir gehen auf den Detailseiten darauf ein.

Stärker gewichtet haben wir die Funktionen Budgetplaner und Langzeitprognose. Die Auswertung von Daten ergibt nur dann Sinn, wenn die Informationen tatsächlich genutzt werden, um die eigenen Finanzen zu verbessern. Budgets und die lange Sicht in die Zukunft sind dafür essentielle Werkzeuge.

Datenimport und -export

Jedes Programm kann Nutzerdaten in einigen Formaten importieren und auch in mindestens einem, nämlich dem eigenen, exportieren. Daher haben wir Punkte erst verteilt, wenn mehr als drei Formate angeboten werden konnten. Manche Programme haben auch direkte Schnittstellen zu anderen Programmen. Diese sind oft vom selben Anbieter, jedoch ist die Möglichkeit, z.B. Steuerdaten genau angepasst an das nächste Programm weiterzureichen, nicht zu verachten. Daher gab es auch hier einen Punkt.

Nutzer- und Geräteanzahl

Neben dem Betriebssystem sind auch die Fragen, wie viele Personen die Software nutzen und an wie vielen Geräten sie dies tun, für Anwender wichtig. Programme, die entweder mehrere Nutzer oder Installationen auf mehreren Geräte zuließen, erhielten Punkte.

Extras

Selbst aus die besten Kategorisierungssysteme können sich der Komplexität der Wirklichkeit nur annähern. Extras funktioniert als Sammelkategorie für weitergehende interessante Funktionen, die nicht anderweitig unterbringbar waren. Kollektiv konnte jedoch nur ein Punkt damit erzielt werden.

Sicherheit (10P)

Wir haben den Aspekt Sicherheit unter drei Gesichtspunkten betrachtet. Einmal geht es um Datensicherheit. Wie viele Daten müssen Nutzer preisgeben, um die Software nutzen zu können? Aber auch: Können Datenbackups automatisch regelmäßig erstellt werden? Und lassen sich die Daten in Cloud-Speicher-Diensten zur Synchronisation speichern?

Der zweite Blickpunkt waren die Alarm- bzw. Erinnerungsfunktionen. Diese können einerseits an kommende Zahlungen erinnern, sodass kein Verzug entsteht. Oder sie können bei der Überschreitung von Budgets oder Kontolimits Alarm schlagen. Beide dienen der Vermeidung unnötiger Kosten.

Zuletzt haben wir uns die Schutzfunktionen gegen Angriffe von Keyloggern angeschaut. Wenn solche Programme auf einem System aufgespielt sind, können alle Tastatureingaben von Außen ausgespäht werden. Auf Passwörter oder PINs kann so ohne Wissen der Anwender zugegriffen werden. Der Schutz gegen diese ist bei Bankdetails entsprechend wichtig. Mögliche Abwehrmaßnahmen sind Screen-PIN-Tastaturen, bei denen PINs mit der Maus eingegeben werden, und die Unterstützung von externen Kartenlesern, in denen PINs direkt in das Nummernpad eingegeben werden können. Andere Ansätze werden im Detail auf der verlinkten Seite erklärt. Für jede Schutzmöglichkeit gab es wieder Punkte.

Nutzungserfahrungen (10P)

Um uns nicht auf die Angaben der Hersteller verlassen zu müssen, haben wir jede Software auch in Betrieb genommen. Die meisten Anbieter stellen Testversionen zum Ausprobieren bereit, von denen manche auch mit Demokontodaten geliefert werden. Unsere Erfahrungen beim Prüfen der Programme haben wir in dieser Kategorie gesammelt.

Im Bereich Inbetriebnahme haben wir die Installation des Programmes bewertet. Wenn es keine Erschwernisse gab, bekamen die Programme volle Punktzahl. Mögliche Kriterien für Punktabzüge waren die verpflichtende Einrichtung eines Nutzerkontos, eine Installation, für die mehrere Dateien notwendig waren, und Instabilität eines Programmes bei der Nutzung.

Im zweiten Zug ging es um die Einrichtung der Kontozugänge. Einmal haben wir betrachtet, ob Programme online Anleitungen dafür bereitstellen. Eines unserer genutzten Konten war ein Girokonto, das direkt mit einem Depot verknüpft ist. Wurde das Depot korrekt als langfristige Anlage erkannt, punkteten Programme damit. Punktabzug gab es, wenn ein PayPal-Zugang versprochen, aber nur die Einrichtung mit PayPal Business tatsächlich unterstützt wurde. Auch abgestraft bei einzelnen Programmen wurde ein Bezahlabo für Online-Banking-Zugang in der Testsoftware und die Notwendigkeit, Support zur gelungen Einrichtung heranzuziehen.

Zuletzt bewerteten wir die Länge der Einarbeitungszeit. In unter 5 Minuten vergaben wir die Höchstpunktzahl von 5 Punkten. Sukzessive gab es immer einen Punkt weniger bei längerer Dauer.

Kosten (25P)

Das letzte, aber keinesfalls nebensächliche Kriterium waren die Kosten. Wir vergaben hier bis zu 10 Punkte auf den einmaligen bzw. Anschaffungspreis. Weitere 10 Punkte wurde auf den Preis im Abo vergeben. Viele der bekannten Produkte werden mittlerweile auch als Abo im Stil von Software-as-a-Service vertrieben. Die Daten sind zwar lokal gespeichert, jedoch werden Updates oder Support teilweise nur an die Aboversion geliefert. Diese ist für ein Jahr billiger, meist aber für eine langfristige Nutzung teurer. Daher bekamen Programme, die nur einmal bezahlt werden müssen, 10 Punkte und andere nach Preis gestaffelt eine kleinere Anzahl. Unser letzter Betrachtungspunkt war die Verfügbarkeit von Testversionen, die wir je nach Testzeitraum und Funktionsumfang bewerteten.

Surftipp: Retropesktive: Deutsche Skepsis gegenüber Online-Banking

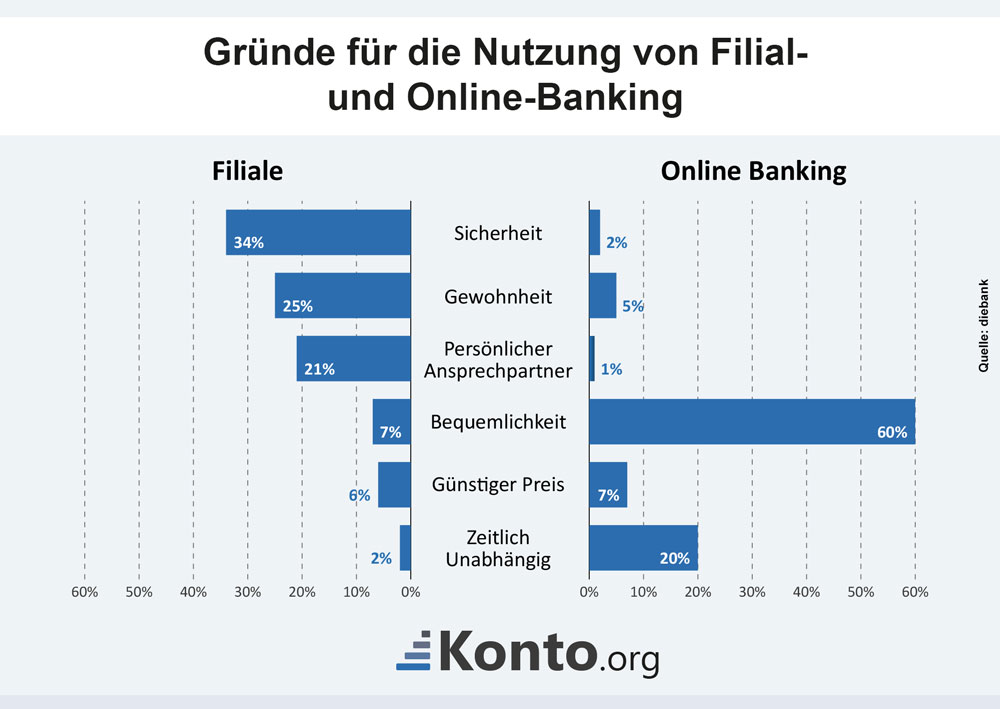

Motive für die Nutzung von Online-Banking

Die Motivation der Bankkunden die Finanzgeschäfte im Online-Banking ist genau wie beim Online-Shopping vor allem der Bequemlichkeit geschuldet.

Die Top 3 der Online-Banking Kunden

- 60 % Bequemlichkeit

- 20 % zeitliche Unabhängigkeit

- 7 % günstiger Preis

Für fast zwei Drittel der Online-Banking Nutzer ist die Bequemlichkeit der ausschlaggebende Punkt, die alltäglichen Bankgeschäfte von zuhause oder vom Büro aus zu erledigen. Banking kann jederzeit, unabhängig von Ort oder Öffnungszeiten der Bank, durchgeführt werden.

Während die Bankgeschäfte bevorzugt digital erledigt werden, geht bei Beratungs- und Serviceleistungen bei vielen kaum ein Weg am persönlichen Ansprechpartner hinter dem Filialschalter.

Nutzung von Online-Banking auf dem Smartphone

Online-Girokonten

Wer sein Banking online durchführt, braucht dafür ein Girokonto mit freigeschaltetem Onlinebanking. Welche Banken dabei die besten Angebote machen, zeigen unsere Vergleiche:

Alle Girokonten vergleichen

Hier können Sie alle Girokonten vergleichen und mit ihren Konditionen gegenüberstellen.

» Zum Girokonto-VergleichDas beste Girokonto finden

Mit unserem Online-Tool finden Sie in wenigen Schritten das für Sie beste Girokonto.

» Bestes GirokontoKostenlose Girokonten

Alle Girokonten, die generell oder ab einem bestimmten Gehaltseingang kostenlos sind.

» Kostenloses Girokonto findenGirokonten mit Bonus

Welche Banken Neukunden einen Bonus oder eine Prämie fürs neue Girokonto bieten.

» Girokonto mit Bonus finden