Steuerhinterziehung und Selbstanzeige

Selbstanzeige bei Steuerhinterziehung in Deutschland

Nach dem Kauf der ersten Steuer-CD mit gestohlenen Daten von circa 1000 Kunden der Vaduzer LGT Treuhand im Jahr 2006, stieg die Zahl der sich selbst anzeigenden Steuerhinterzieher enorm an. Das mag auch daran liegen, dass die Finanzbehörden sich in regelmäßigen Abständen um den Aufkauf dieser heiß diskutierten Steuer-CDs bemühen. Im Jahr 2013 folgte ein weiterer Fall, der für Schlagzeilen sorgte und Steuerhinterziehungen wieder zu einem relevanten Medienthema machten: der Fall Uli Hoeneß und Alice Schwarzer.

Die Schweiz war gerade in den vergangenen Jahren beständig unter internationalem Druck geraten und sah sich gezwungen, ihrerseits das Bankgeheimnis aufzuweichen und die Kooperation mit ausländischen Finanzbehörden zu stärken. Seitdem werden Guthaben auf dem Girokonto oder Bestände im Depot auf Anfrage gemeldet. So schrieb „Spiegel Online“.

Dabei stellt sich nun die nicht nur gesellschaftlich, sondern auch politisch kontroverse Frage, ob die Selbstanzeige allein als Denkzettel für Steuerhinterzieher reicht und wie wirksam sie ist. Immer mehr Bürger, die an Steuerhinterziehungen beteiligt sind, versuchen sich mit Selbstanzeigen bei den zuständigen Finanzämtern freizukaufen. Dabei sind einige so trickreich, dass Sie bei ihrer Selbstanzeige sogar auf Verjährungsfristen achten und diese dann optimal auszunutzen.

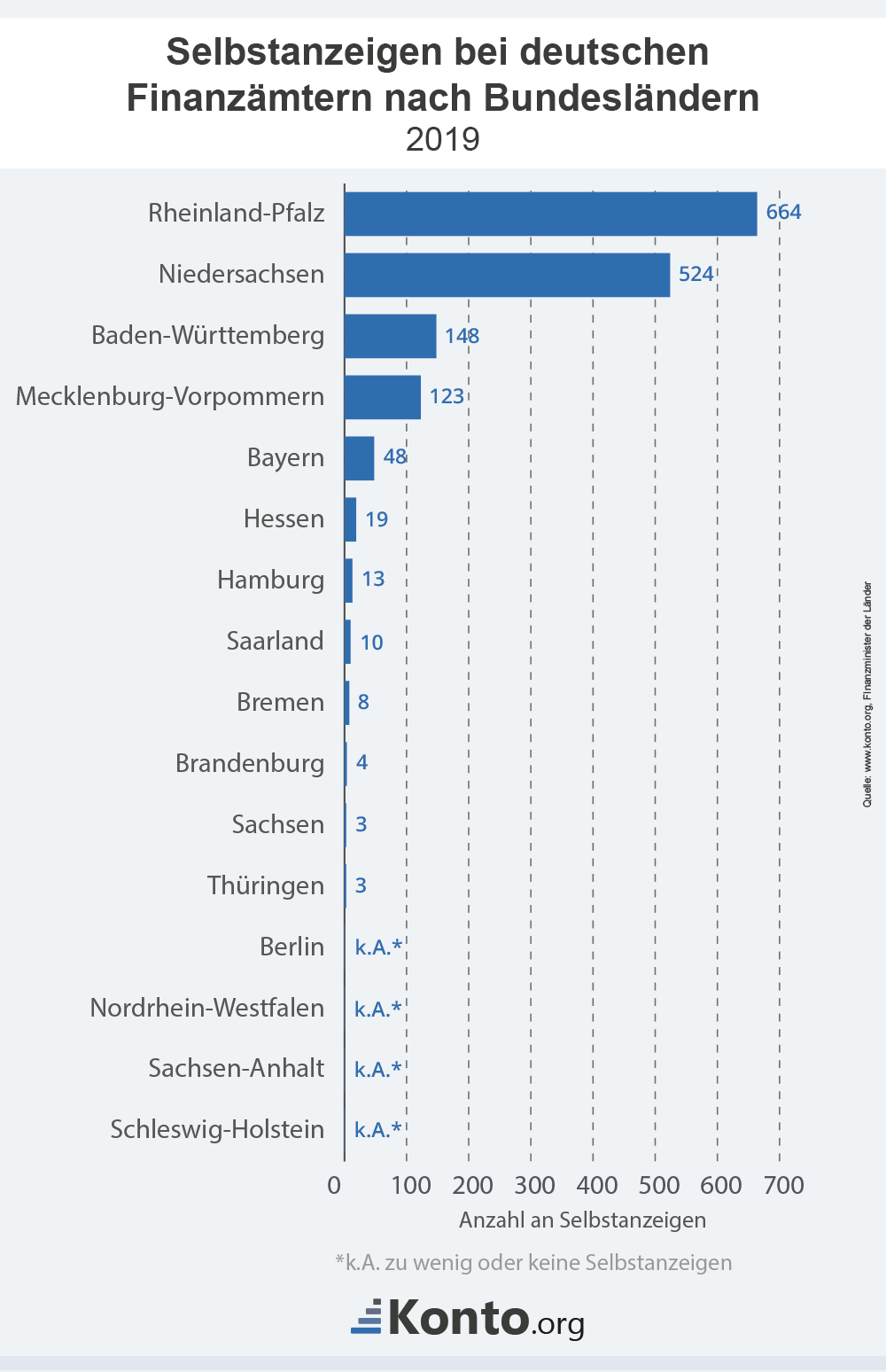

Doch zum Jahreswechsel 2014/2015 wurde das Steuerrecht verschärft. Wie die Statistik deutlich macht, hat sich die Neufassung des § 371 AO enorm auf die Bereitschaft zur Selbstanzeige ausgewirkt. Die Zahl derjenigen, die ihrer Finanzbehörde reinen Tisch gemacht haben, ist 2015 durchschnittlich um mehr als zwei Drittel zurückgegangen. Und auch im Jahr 2017 geht die Anzahl der Selbstanzeiger weiter zurück. Aktuell führen Rheinland-Pfalz, Niedersachsen, NRW und Baden-Württemberg das Ranking an.

[PIN_image url=“https://www.konto.org/ratgeber/allgemein/steuerhinterziehung-und-selbstanzeige/“ media=“https://www.konto.org/ratgeber/allgemein/steuerhinterziehung-und-selbstanzeige/“ description=“Infografik Vergleich Steuerhinterziehung in Deutschland 2014 und 2015″]

Selbstanzeigen in Deutschland – Zahlen, Fakten und Entwicklung

In welchem Maß die Selbstanzeigen in den einzelnen Bundesländern Deutschlands innerhalb eines halben Jahres gestiegen sind, zeigt die folgende Tabelle.

| Bundesland | Anzahl Selbstanzeigen | ||||||

|---|---|---|---|---|---|---|---|

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Rheinland-Pfalz | 3.241 | 4.196 | 1.956 | 1.229 | 1.001 | 682 | 664 |

| Baden-Württemberg | 6.292 | 9.038 | 2.730 | 1.208 | 412 | k.A. | 148 |

| Niedersachsen | 2.862 | 3.797 | 2.381 | 926 | 986 | 827 | 524 |

| Nordrhein-Westfalen | 4.509 | 7.551 | 3.071 | 655 | 414 | 217 | k.A. |

| Bayern | 3.937 | 5.927 | 1.844 | 379 | 272 | 123 | 48 |

| Hessen | 3.467 | 3.495 | 1.033 | 207 | 89 | 33 | 19 |

| Hamburg | 637 | 880 | 146 | 91 | 58 | 36 | 13 |

| Saarland | 299 | 730 | 134 | 91 | 51 | 22 | 10 |

| Sachsen-Anhalt | 33 | 70 | 49 | 71 | k.A. | k.A. | k.A. |

| Schleswig-Holstein | 445 | 571 | 262 | 62 | 45 | k.A. | k.A. |

| Sachsen | 156 | 287 | 135 | 31 | 17 | 5 | 3 |

| Bremen | 181 | 380 | 58 | 28 | 29 | 39 | 8 |

| Brandenburg | 114 | 258 | 110 | 23 | 3 | 5 | 4 |

| Berlin | 966 | 1.272 | 498 | 23 | 94 | 3 | k.A. |

| Thüringen | 68 | 106 | 24 | 14 | 50 | 54 | 3 |

| Mecklenburg-Vorpommern | 23 | 29 | 2 | 3 | 26 | 9 | 123 |

| Gesamt | 27.230 | 38.587 | 14.433 | 4.981 | 3.547 | 2.055 | 1567 |

| Quelle: Finanzministerien der Länder, eigene Berechnungen | |||||||

| Bundesland | Einwohner Stand 31.12.2019 |

Selbstanzeigen pro 1000 Einwohner | ||||||

|---|---|---|---|---|---|---|---|---|

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | ||

| Baden-Württemberg | 11,023 Mio. | 0,592 | 0,843 | 0,255 | 0,106 | 0,052 | – | 0,013 |

| Bayern | 12,997 Mio. | 0,312 | 0,467 | 0,145 | 0,03 | 0,15 | 0,009 | 0,004 |

| Berlin | 3,613 Mio. | 0,282 | 0,367 | 0,144 | 0,007 | 0,023 | 0,001 | – |

| Brandenburg | 2,504 Mio. | 0,047 | 0,105 | 0,045 | 0,009 | 0,001 | 0,002 | 0,002 |

| Bremen | 0,681 Mio. | 0,276 | 0,574 | 0,088 | 0,042 | 0,01 | 0,057 | 0,012 |

| Hamburg | 1,831 Mio. | 0,365 | 0,499 | 0,083 | 0,051 | 0,003 | 0,020 | 0,007 |

| Hessen | 6,243 Mio. | 0,573 | 0,574 | 0,17 | 0,034 | 0,131 | 0,005 | 0,003 |

| Mecklenburg-Vorpommern | 1,611 Mio. | 0,014 | 0,018 | 0,001 | 0,032 | 0,012 | 0,006 | 0,076 |

| Niedersachsen | 7,963 Mio. | 0,367 | 0,485 | 0,304 | 0,117 | 0,09 | 0,104 | 0,066 |

| Nordrhein-Westfalen | 17,912 Mio. | 0,257 | 0,428 | 0,174 | 0,037 | 0,415 | 0,012 | – |

| Rheinland-Pfalz | 4,074 Mio. | 0,812 | 1,046 | 0,488 | 0,303 | 0,246 | 0,167 | 0,162 |

| Saarland | 0,994 Mio. | 0,302 | 0,738 | 0,135 | 0,091 | 0,008 | 0,022 | 0,010 |

| Sachsen | 4,081 Mio. | 0,039 | 0,071 | 0,033 | 0,008 | 0,001 | 0,001 | 0,001 |

| Sachsen-Anhalt | 2,223 Mio. | 0,015 | 0,032 | 0,023 | 0,032 | – | – | – |

| Schleswig-Holstein | 2,890 Mio. | 0,158 | 0,202 | 0,093 | 0,022 | 0,02 | – | – |

| Thüringen | 2,151 Mio. | 0,032 | 0,049 | 0,011 | 0,006 | 0,014 | 0,025 | 0,001 |

| Quelle: Statista, eigene Berechnungen | ||||||||

Und die Moral von der Geschicht’… Selbstanzeige schadet nicht …

Was steht nun aber hinter einer solchen Selbstanzeige? Wie kann diese aus strafrechtlicher Konsequenz gesehen werden? Hintergrund von Selbstanzeigen ist, dass allein die Verurteilung von Steuerhinterziehern nicht im Vordergrund steht. Vielmehr ist sie ein Mittel zum Zweck, dem Fiskus Geld zuzuführen, welches bisher (erfolgreich) an ihm vorbei „geschummelt“ wurde. Eine Erhebung aus dem Jahr 2016 durch TNS Emnid mit dem Inhalt einer Meinungsumfrage zur Befürwortung bzw. Ablehnung von Straffreiheit nach Selbstanzeige, zeigt die Tendenz der deutschen Bevölkerung. Diese hat sich im Laufe der Zeit drastisch geändert. Waren es im Jahr 2010 noch knapp 60 Prozent, die gegen die Straffreiheit nach einer Selbstanzeige sind und lediglich 40 Prozent, welche die Straffreiheit befürworteten, kommen wir jetzt auf ein gänzlich anderes Ergebnis:

- 48 Prozent sind gegen eine Straffreiheit nach einer Selbstanzeige und

- 47 Prozent befürworten diese.

- 5 Prozent enthalten sich einer Aussage

Den meisten Steuersündern geht es mit einer Selbstanzeige wohl eher darum, die eigene Haut zu retten bzw. das eigene Strafmaß zu mildern, als das sie dies aus reinem Gewissen täten? Da bleibt doch die Frage nach der Sinnhaftigkeit eines solchen Instruments wie der Selbstanzeige, wenn sie nicht einmal eine moralisierende Wirkung hat. Welcher öffentliche Umgang im Fall Schwarzer, Hoeneß & Co ist wohl der Richtige?

Vorkehrungen bei einer Selbstanzeige

Wann ist die Selbstanzeige noch wirksam? Welche Risiken birgt sie und welche Angaben muss sie unbedingt beinhalten? Es gibt gewisse Regeln, die Sie bei einer Selbstanzeige im Fall von Steuerbetrug beachten müssen.

- Rasches Handeln ist unverzichtbar! Ihre Strafanzeige bleibt ohne Wirkung, wenn die Straftat bereits aufgedeckt wurde.

- Decken Sie alles auf! Ihre Selbstanzeige verliert ebenso an Wirkung, wenn Sie nicht alle hinterzogenen Gelder der vergangenen fünf Jahre in deren Vollständigkeit angeben. Das betrifft so profane Dinge wie eventuelle Zinsen für Guthaben auf dem Girokonto ebenso wie nicht angegebene Kursgewinne, Dividenden oder Zinserträge auf einem Depot.

- Zahlungsfähigkeit sicherstellen! Die Steuern müssen von Ihnen nachträglich und sofort entrichtet werden, dabei kann es sich um erhebliche Beträge handeln. Die Beträge setzen sich zusammen aus der nachzuzahlenden Steuer und den Zinsen in Höhe von derzeit sechs Prozent.

- Keinesfalls den Steuerberater einbeziehen! Ihr persönlicher Steuerberater muss aus der ganzen Angelegenheit herausgehalten werden. Das mag merkwürdig klingen aber nur so verhindern Sie, dass diesem eine Teilschuld zugesprochen wird. Bei zukünftigen Steuererklärungen würde er sich zur Beihilfe zum Steuerbetrug schuldig machen .

- Trotzdem eine Beratung wahrnehmen! Sie werden nicht darum herumkommen, sich Auskunft einzuholen bei Personen, die über strafrechtliches und steuerrechtliches Wissen verfügen.

- An die Konsequenzen denken! Abhängig von Ihrem beruflichen Status werden die Konsequenzen für Sie nach Selbstanzeige aussehen. Vor allem Wirtschaftsprüfer, Steuerberater, Rechtsanwälte sowie Beamte oder Angehörige des öffentlichen Dienstsektors müssen mit den entsprechenden berufsrechtlichen bzw. disziplinarrechtlichen Verfahren rechnen.

- Prüfen Sie verbundene Straftatbestände! Alle mit der Steuerhinterziehung zusammenhängenden Straftaten wie Geldwäsche, Korruption müssen abgewogen werden. Deren Kenntnisnahme bedeutet für Finanzbehörden eine verpflichtende Weiterleitung dieser Kenntnisse an die zuständigen Behörden.

Die Hinweise zur Selbstanzeige finden Sie auch als PDF-Downloadformular hier.

Konsequenzen bei einer Selbstanzeige

Generell gilt:

- Bei einer Steuerhinterziehung bis 25.000 Euro wird eine entsprechende Geldstrafe verhangen.

- Wurden mehr als 25.000 Euro hinterzogen, steht die Freiheits- und Geldstrafe, die individuell festgelegt wird.

- Bei einer Steuerhinterziehung von mehr als einer Million Euro, wird eine Freiheitsstrafe von ein bis zwei Jahren ohne Bewährung verhangen sowie der entsprechenden Geldstrafe.

Gewusst? Kosten für Selbstanzeige teilweise als Werbungskosten abzugsfähig

Was die wenigsten gewusst haben dürften: wer eine strafbefreiende Selbstanzeige abgibt, kann die dafür anfallenden Kosten in seiner Steuererklärung als Werbungskosten absetzen. Zu den absetzbaren Kosten zählen dabei unter anderem

- Gebühren, die eine Bank für die Ermittlung der Steuerdaten erhebt

- Kosten für Rechtsanwalt

- Kosten für Steuerberater

Die Absetzung solcher Kosten als Werbungskosten ist grundsätzlich immer dann möglich, wenn sie in Zusammenhang mit Zins- oder Dividendenzahlungen stehen und dem Anleger bis Ende 2008 zugeflossen sind. Bis zum 31. Dezember 2008 wurden solche Kapitalerträge mit dem persönlichen Steuersatz besteuert und es war möglich, Werbungskosten über den Pauschbetrag hinaus abzusetzen.

Für Kapitalerträge seit 2009 ist diese Abzugsfähigkeit leider nicht mehr gegeben, da mit Einführung der Abgeltungssteuer nur noch der Sparerpauschbetrag in Abzug gebracht werden kann.

Daher lehnen die Finanzämter den Abzug der tatsächlich angefallenen Werbungskosten über den Sparerpauschbetrag hinaus heutzutage generell ab. Dabei können sie sich auf die unter den Aktenzeichen VIII R 53/12 und VIII R 34/13 ergangenen Urteile des Bundesfinanzhofs berufen.

Mit dem unter Aktenzeichen VIII R 34/13 ergangenen Urteil befasst sich derzeit (Januar 2016) noch das Bundesverfassungsgericht unter dem Aktenzeichen 2 BvR 875/15. Bis dieses ein endgültiges Urteil abgibt, sollten Anleger mit Hinweis auf die in Karlsruhe anhängige Verfassungsbeschwerde Widerspruch gegen ihren Einkommensteuerbescheid einlegen, wenn darin Werbungskosten über den Sparerpauschbetrag hinaus nicht anerkannt wurden.

Darüber hinaus können sie im Einzelfall einen Antrag auf Erlass aus Billigkeitsgründen stellen und sich dabei auf die §§ 163 und 227 Abgabenordnung berufen.

Nicht nur Reiche tun es: Fast jeder zehnte Verbraucher hinterzieht Steuern

Bei Steuersündern denken die meisten sofort an Klaus Zumwinkel, Uli Hoeneß oder andere Prominente und Vermögende. Die eigentliche Masse der Steuerhinterzieher kommt aber nie zur Sprache – weil fast jeder irgendwie mitmacht: Laut Minijob-Zentrale sind dort rund 300.000 Babysitter und Haushaltshilfen angemeldet, für die 2014 rund 100 Mio. Euro an Steuern und Abgaben gezahlt wurden. Laut Schätzung der Minijob-Zentrale beschäftigen aber mehr als vier Millionen Haushalte eine Haushaltshilfe oder einen Babysitter. Es hinterziehen also sechs Millionen Menschen in Deutschland Steuern: vier Millionen Auftraggeber, wenn man unterstellt, dass jede Haushaltshilfe zwei Haushalte umsorgt, und zwei Millionen schwarz arbeitende Haushaltshilfen und Babysitter. Schaden pro Jahr: rund 1,5 Mrd. Euro nicht entrichtete Steuern und Abgaben.

Andere Länder, andere Sitten

Gerade bei Themen wie Steuerhinterziehung zeigen sich Unterschiede von Land zu Land. Während man in Deutschland ab den bereits beschriebenen Grenzwerten nicht um Geld- und oder Freiheitsstrafe herumkommt, ist die Schweiz kulanter: dort können sich Steuerhinterzieher einmal anzeigen, ohne bestraft zu werden. Die Chance haben seit 2010 mehr als 20.000 Schweizer genutzt und reinen Tisch mit ihrer Steuerverwaltung gemacht

Steuerhinterziehung: Diese Länder machen die höchsten Verluste

| Land | Verluste durch Steuerhinterziehung |

|---|---|

| USA | 337,4 Mrd. US-Doller |

| Brasilien | 280,1 Mrd. US-Doller |

| Italien | 238,7 Mrd. US-Doller |

| Russland | 221,0 Mrd. US-Doller |

| Deutschland | 215,0 Mrd. US-Doller |

| Quelle: Tax Justice Network; Global Financial Integrity | |

Hintergrund zur Neuregelung der strafbefreienden Selbstanzeige

Seit 1. Januar 2015 gelten deutlich strengere Anforderungen an die Strafbefreiung. Mit Einführung der neuen Klausel soll verhindert werden, dass sich Steuerpflichtige einen Vorteil verschaffen, indem die strafrechtliche und die steuerliche Verjährung nach unterschiedlichen Vorgaben berechnet werden.

Verlängerung der Berichtigungspflicht

Nach neuem Recht ist der Berichtigungszeitraum nicht mehr an die strafrechtliche Verjährungsfrist gekoppelt, sie wurde generell auf 10 Jahre verlängert: Selbstanzeigen müssen mindestens zu allen Steuerstraftaten der letzten 10 Jahren erfolgen (nicht zu verwechseln mit der Festsetzungsverjährung!!).

Erhöhung der Strafzuschläge

Mit der Neuregelung wurde auch die Nichtaufgriffsgrenze von 50.000 auf 25.000 Euro herabgesetzt. Das bedeutet, dass nur bei weniger als 25.000 hinterzogenen Euro kein Strafzuschlag auf die Steuerschuld fällig wird. Ab 25.000 Euro kann nur dann Straffreiheit erreicht werden, wenn pro Besteuerungszeitraum und Steuerart ein Zuschlag gezahlt wird (§ 398 a AO). Die Strafzuschläge, die auf Grundlage des Hinterziehungsvolumens berechnet werden, wurden wie folgt festgelegt:

| Hinterzogener Betrag in EUR | Strafzuschlag | |

|---|---|---|

| bis 31.12.2014 | seit 01.01.2015 | |

| bis 25.000,00 | keiner | keiner |

| 25.000,01 – 50.000,00 | keiner | 10 % |

| 50.000,01 – 100.000,00 | 5 % | 10 % |

| 100.000,01 – 1.000.000,00 | 5 % | 15 % |

| > 1.000.000,00 | 5 % | 20 % |

| Zum oben genannten Strafzuschlag kommen noch die Steuerschulden an sich plus Verzugszinsen in Höhe von 6,00 % sowie der Solidaritätszuschlag. | ||

Eine strafbefreiende Selbstanzeige ist nur dann wirksam, wenn neben den hinterzogenen Steuern für den Zehnjahreszeitraum auch »sofort« 6 Prozent Hinterziehungszinsen p.a. auf den hinterzogenen Steuerbetrag entrichtet werden.

Allerdings ist in diesem Zusammenhang nicht ganz klar, was unter einer »sofortigen« Entrichtung der Hinterziehungszinsen zu verstehen ist. Denn zwischen der Selbstanzeige und Zahlung (Erlass der Änderungsbescheide bzw. strafrechtliche Ausschlussfrist) können gut und gerne mehrere Monate liegen. Rechtsanwalt Dr. jur. Jörg Burkhard 1) ist überrascht über die Verschärfung zur sofortigen Zahlung der Zinsen. Denn die Praxis der vergangenen Jahre hat gezeigt, dass Selbstanzeiger ihre Steuerschulden in der Regel zügig und reibungslos beglichen haben, inklusive Zinsen. Er geht davon aus, dass mit der Neuregelung eine sofortige Zahlung der gesamten Steuern und Nebenleistungen erreicht werden soll.

Ein weiteres Problem hinsichtlich der auf 10 Jahre verlängerten Berichtigungspflicht könnte in der 10-jährigen Aufbewahrungspflicht der Banken liegen. In der Regel vernichten Banken die Belege auch nach 10 Jahren. Können notwendige Unterlagen nicht mehr beschafft werden, kann der Fiskus auf Basis der letzten belegten Jahre schätzen. Eine Lösung könnten verlängerte Aufbewahrungspflichten sein. Wirklich helfen würde eine solche Neuregelung allerdings nur, wenn sie EU-weit mit Schweiz, Luxemburg und Liechtenstein umgesetzt wird. Denn oftmals befinden sich nicht deklarierte Kapitalanlagen im Ausland.

Zinserträge von Sparanlagen können ebenso von einer Besteuerung freigestellt werden. Dafür benötigt es einen Freistellungsauftrag. Ansonsten wird die Abgeltungssteuer vom zuständigen Finanzamt automatisch eingezogen.

Wer jedoch weiterhin gezielt Steuern hinterziehen möchte, wird dies auch weiterhin tun. Jedoch kann eine durchschlagendere Konsequenz nicht schaden. Damit ist sicherlich das richtige Strafmaß noch nicht gefunden ABER Steuerhinterzieher werden auch nicht länger „belohnt“, wie es derzeit immer wieder gern der Fall ist.

OLG Schleswig-Holstein verlegt Zeitpunkt für Selbstanzeige vor

Update vom 27.04.2016: Das Oberlandesgericht Schleswig-Holstein hat in seinem unter dem Aktenzeichen 2 Ss 63/15 (71/15)) ergangenen Urteil den Zeitpunkt, ab dem eine Steuerhinterziehung als entdeckt gilt und bis zu dem eine strafbefreiende Selbstanzeige möglich gewesen wäre, nach vorne verlegt. Sobald die Medien einschlägig über den Ankauf einer „Steuer-CD“ der Bank des Steuersünders berichten, ist die Straffreiheit nicht mehr gegeben. Das Gericht ist der Ansicht, dass der Steuersünder bereits ab diesem Zeitpunkt mit seiner Entdeckung hätte rechnen müssen.

Der Europäische Gerichtshof für Menschenrechte hat entschieden, dass deutsche Finanzbehörden aufgrund der Daten gekaufter Steuer-CDs Ermittlungen anstellen dürfen. Dazu gehören auch Hausdurchsuchungen und Beschlagnahmung relevanter Dokumente und Dateien. Der EGMR sah die Strafermittlungen als notwendig an, da Steuerhinterziehung eine schwerwiegende Straftat darstelle. Mehr zur EGMR-Entscheidung vom 06.10.2016, Az. 33696/11 >>

Vermögensteuer – Vorsicht, Falle!

Die Vermögensteuer wurde aufgrund Verfassungswidrigkeit zum Ende des Jahres 1996 abgeschafft. Es ist insoweit richtig, dass seit 1997 keine Abgabe mehr auf Kapitalerträge und Depotwerte fällig wird. Anders könnte sich dies für Personen gestalten, die Schwarzgeld geerbt und dies zunächst verschwiegen haben. Wer durch Selbstanzeige den Fiskus verzögert über die Erbschaft informiert, muss mit erheblichen Nachforderungen rechnen. Erben haften für Schwarzgeld.

In einem Fall vor dem Finanzgericht Rheinland-Pfalz (Az.: 3 K 2599/12) klagte das Finanzamt gegen eine Witwe, die dem Finanzamt erst fünf Jahre nach ihrer Erbschaft zwei Schwarzgelddepots gemeldet hat. Neben der Erbschaftssteuer und den üblichen Abgaben auf Zinsen und Dividenden der letzten 10 Jahre wurde auch Vermögenssteuer auf Depotwerte bis 1996 berechnet.

Die Begründung der Finanzbeamten: Da die Witwe mit dem Verschweigen des Erbes selbst eine Straftat begangen habe, ist die Verjährung der ersten Straftat ihres verstorbenen Mannes gehemmt bis ihre Straftat verjährt sei. Die 10-jährige steuerliche Verjährungsfrist würde damit außer Kraft gesetzt. Das Gericht gab den Beamten Recht. Das Urteil ist rechtskräftig.

» Urteil 3 K 2599/12 des FG Rheinland-Pfalz als Download «

Erben müssen somit mit Steuerforderungen für über 20 Jahren rechnen. Zusammen mit den 6 % Strafzinsen p. a. könnte dies zu einem empfindlichen Vermögensverlust führen und sogar zur Existenzbedrohung werden.

Doch Theorie und Praxis sind hier zwei verschiedene Paar Schuhe. Da Kreditinstitute verpflichtet sind, die Unterlagen nur zehn Jahre aufzubewahren, ist eine Dokumentation nur schwer möglich. Die Finanzbeamten können die Kapitalerträge nur schätzen, dafür steht ihnen ein breiter Spielraum zur Verfügung. Im oben genannten Fall war das Gericht mit der Schätzung der Kapitalerträge von 1994 bis 1998 auf Basis der Einnahmen von 1999 einverstanden. Hinzukommen die Depotwerte, die bis 1996 ebenfalls der Vermögenssteuer unterlagen. Wurde vom Verstorbenen keine Vermögenssteuer abgeführt, da er unterhalb des Freibetrags von vormals 120.000 DM pro Familienmitglied lag, muss das gesamte Vermögen des Verstorbenen geschätzt werden. 2)

Aktienverluste aus Finanzkrise: Hohe Nachzahlung für Selbstanzeiger

Für Aktienbesitzer war 2008 kein gutes Jahr. Infolge der Finanzkrise mussten Anteilseigner teilweise satte Verluste verkraften. Ein Wehrmutstropfen: Für Wertpapiere, die keine 12 Monate im Depot lagen, durfte ein Verlustvortrag vorgenommen werden. Das heißt die Verluste konnten mit den Aktiengewinnen (ausgenommen Zinsen und Dividenden!) der Folgejahre bis 2013 verrechnet werden. Dank der Hausse 2009 bis 2012 konnte die Steuerersparnis die Defizite teilweise deutlich minimieren, im besten Fall wurde der Gewinn von der Abgeltungssteuer komplett verschont. Davon profitierten lange Zeit auch Selbstanzeiger. Doch das hat sich geändert.

Weniger Selbstanzeigen, mehr Zeit fürs Wesentliche

Angesichts der geringeren Zahl an Selbstanzeigen haben Finanzbeamte mehr Zeit, sich den eingehenden Selbstanzeigen mit Akribie und Engagement zu widmen. Im Jahr waren nur noch 14.433 Selbstanzeigen zu bearbeiten, immerhin etwa 65 % weniger als 2014.

Zum Zuge kommen dann auch die Vorschriften zu Verlustvorträgen, die mit dem Jahressteuergesetz 2010 (JStG 2010) nochmals verschärft worden. Unter anderem wurde die Verlustfeststellung auf vier Jahre befristet. Aktionäre müssen zwar die Kapitalerträge der letzten zehn Jahre melden und versteuern, eine Verrechnung wird bei Selbstanzeigen aber maximal nur mit Verlusten aus den vergangenen vier Jahren vorgenommen. Die Verluste aus den vorherigen Jahren streichen die Beamten. Selbstanzeiger mit Verlusten aus der Finanzkrise müssen somit mit hohen Nachforderungen rechnen.

Hinweis: Beim Verlustrücktrag gilt bei Selbstanzeigen noch immer die zehnjährige Verjährungsfrist. Allerdings ist dieser zeitlich auf ein Jahr (Verluste aus 2009 sind nur auf 2008 rücktragbar) begrenzt.

Weiterführende Quellen:

1) Haufe, Verschärfung der Selbstanzeige ab 2015 – 21.08.2014

2) „Vorsicht, Vermögensteuer!“, WirtschaftsWoche Nr. 4 vom 22.01.2016, Seiten 75 ff.

Autor: DH

Co-Autor: CK