Ratgeber Rücklastschriften

Was ist eine Rücklastschrift?

Eine Rücklastschrift ist die Rückgabe einer SEPA- Lastschrift, das heißt eine gescheiterte Abbuchung des Girokontos.

SEPA- Verfahren kurz erläutert

SEPA steht für Single Euro Payments Area und beschreibt den einheitlichen Zahlungsverkehrsraum der EU- Staaten. Das SEPA- Lastschriftverfahren löste im Februar 2014 die bis dahin üblichen nationalen Lastschriftverfahren ab.

Es gibt zwei verschiedene Varianten des SEPA- Lastschriftverfahrens:

- das Abbuchungsverfahren und

- das Einzugsermächtigungsverfahren

| Abbuchungsverfahren | Einzugsermächtigungsverfahren | |

|---|---|---|

| Definition | Der Zahlungspflichtige (Schuldner) beauftragt seine Bank, Lastschriften des Zahlungsempfängers (Gläubiger) von seinem Konto abzubuchen | Der Zahlungspflichtige ermächtigt den Zahlungsempfänger durch Kartenzahlung und anschließende Unterschrift, die fälligen Forderungen über eine Lastschrift von seinem Konto einzuziehen |

| Anwendung | Üblich ist diese Variante bei Daueraufträgen, die regelmäßig abgebucht werden | Üblich ist diese Variante bei einmaligen Zahlungen von Waren oder Dienstleistungen |

| Beispiele | z.B. Stromrechnungen, Miete, GEZ | z.B. Bezahlen eines Buches im Geschäft, Bezahlen einer Hose im Onlineshop, Begleichen einer Tierarztrechnung |

| Rückrufbarkeit | Nicht rückrufbar | Rückrufbar |

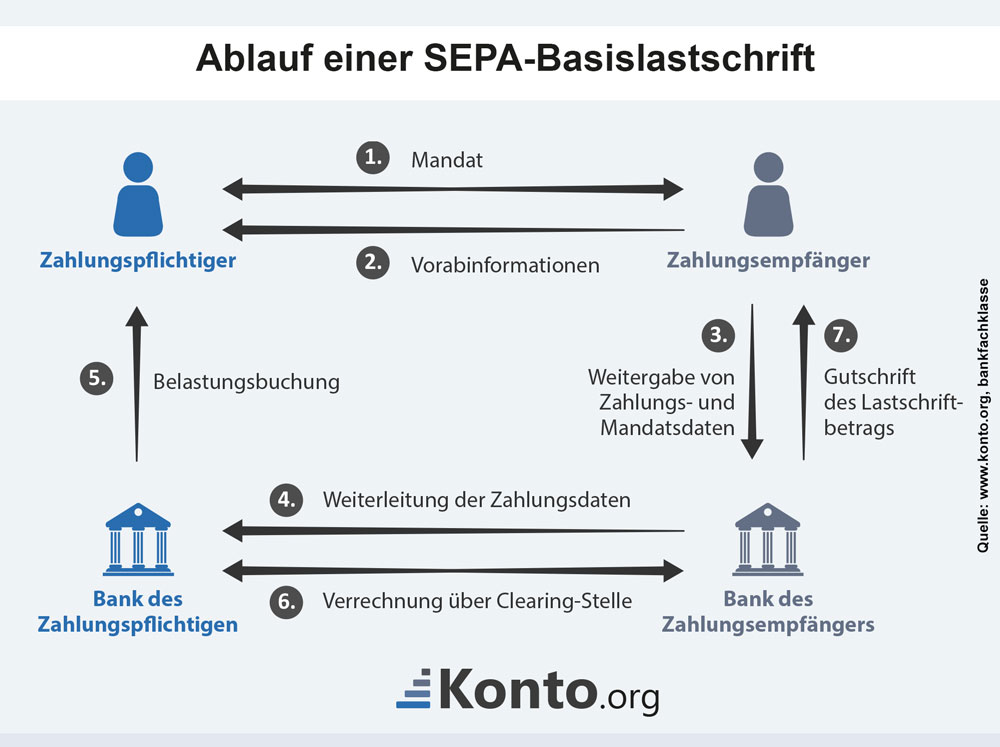

Der Ablauf eines Abbuchungsauftrags gestaltet sich folgendermaßen: Der Zahlungspflichtige beauftragt die Bank, Lastschriften des Zahlungsempfängers von seinem Konto abzubuchen.

Üblich ist diese Variante bei Beträgen, die über einen längeren Zeitraum regelmäßig abgebucht werden, wie beispielsweise Stromrechnungen.

Bei dem Einzugsermächtigungsverfahren ermächtigt der Zahlungspflichtige den Zahlungsempfänger, die fälligen Forderungen über eine Lastschrift von seinem Konto einzuziehen. Das geschieht meist bei einmaligen Zahlungen von Waren oder Dienstleistungen.

Durch die Kartenzahlung und die anschließende Unterschrift erteilt man eine Einzugsermächtigung. Die Kartenzahlung mit PIN- Eingabe wird jedoch als Überweisung bzw. direkte Zahlung angesehen und ist- anders als die Einzugsermächtigung- nicht rückrufbar.

Alle Girokonten vergleichen

Hier können Sie alle Girokonten vergleichen und mit ihren Konditionen gegenüberstellen.

» Zum Girokonto-VergleichDas beste Girokonto finden

Mit unserem Online-Tool finden Sie in wenigen Schritten das für Sie beste Girokonto.

» Bestes GirokontoKostenlose Girokonten

Alle Girokonten, die generell oder ab einem bestimmten Gehaltseingang kostenlos sind.

» Kostenloses Girokonto findenGirokonten mit Bonus

Welche Banken Neukunden einen Bonus oder eine Prämie fürs neue Girokonto bieten.

» Girokonto mit Bonus findenWas ist eine berechtigte Lastschrift?

Man unterscheidet zwischen einer berechtigten und einer unberechtigten Abbuchung.

Eine berechtigte Lastschrift liegt vor, wenn der Zahlungspflichtige einem Zahlungsempfänger eine Einzugsermächtigung erteilt hat.

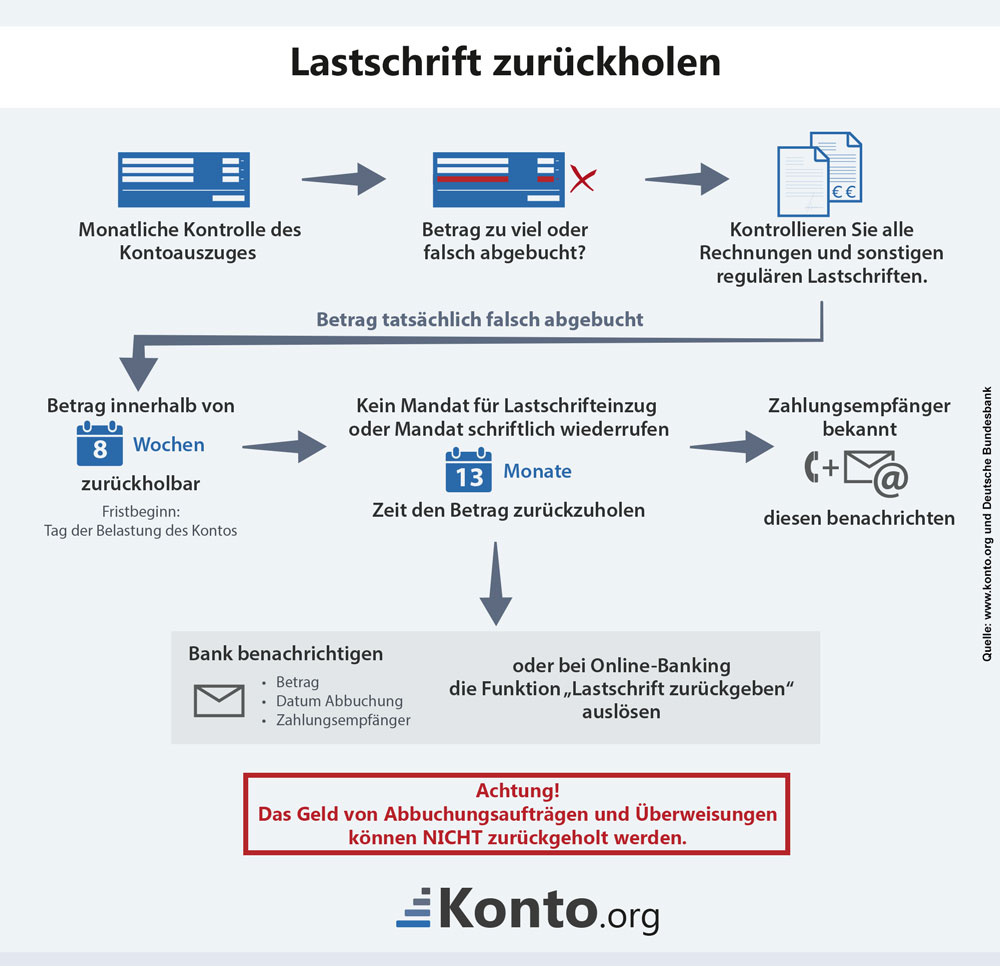

Solch einer Lastschrift kann innerhalb von 8 Wochen ab Zeitpunkt der Abbuchung widersprochen werden.

Abschnitt B, Punkt 2.5 der „Sonderbedingungen für den Lastschriftverkehr“:

„Der Kunde kann bei einer autorisierten Zahlung aufgrund einer SEPA-Basis-Lastschrift binnen einer Frist von acht Wochen ab dem Zeitpunkt der Belastungsbuchung auf seinem Konto von der Bank ohne Angabe von Gründen die Erstattung des belasteten Lastschriftbetrages verlangen.“

Was ist eine unberechtigte Lastschrift

Im Unterschied dazu hat bei einer unberechtigten Lastschrift der Kontoinhaber entweder keine Einwilligung erteilt und die Abbuchung erfolgte somit widerrechtlich (z.B. Betrug, Zahlendreher bei Kontodaten) oder es bestand zwar eine Einzugsermächtigung, welche aber fehlerbehaftet ist, wenn der Betrag zu hoch oder doppelt eingezogen wurde.

Dieser Abbuchung kann sogar innerhalb von 13 Monaten nach Bekanntgabe widersprochen werden.

Die Bekanntgabe richtet sich danach, wann die Bank ihren Kunden von der Kontobelastung in Kenntnis gesetzt hat. In der Regel geschieht dies durch den Kontoauszug.

Abschnitt B, Punkt 2.6.5 Absatz 2 der „Sonderbedingungen für den Lastschriftverkehr“:

„Ansprüche des Kunden (…) und Einwendungen des Kunden gegen die Bank aufgrund nicht oder fehlerhaft ausgeführter Zahlungen oder aufgrund nicht autorisierter Zahlungen sind ausgeschlossen, wenn der Kunde die Bank nicht spätestens 13 Monate nach dem Tag der Belastung mit einer nicht autorisierten oder fehlerhaft ausgeführten Zahlung hiervon unterrichtet hat. Der Lauf der Frist beginnt nur, wenn die Bank den Kunden über die Belastungsbuchung der Zahlung entsprechend dem für Kontoinformationen vereinbarten Weg spätestens innerhalb eines Monats nach der Belastungsbuchung unterrichtet hat; andernfalls ist für den Fristbeginn der Tag der Unterrichtung maßgeblich.“

| Widerruf berechtigte Lastschrift | Widerruf unberechtigte Lastschrift | |

|---|---|---|

| Frist | Innerhalb von 8 Wochen | Innerhalb von 13 Monaten |

| Wo? | direkt über Ihren Online- Bankaccount möglich; Rückbuchungsfähige Lastschriften sind dort mit entsprechendem Symbol gekennzeichnet | dafür gibt es in der Regel keinen Button im Online Bankaccount |

| Wie? | Sollte die Rückerstattung nicht online möglich sein, treten Sie per E- Mail oder Telefon mit Ihrer Bank in Kontakt bzw. suchen Sie die nächste Filiale auf. Die Rückbuchung wird in die Wege geleitet. | Sie müssen sich persönlich am Schalter, telefonisch, per Brief oder per E- Mail an Ihre Bank wenden. Das Bankunternehmen führt dann die Rückbuchung der unberechtigten Lastschrift für Sie aus. |

| Was dann? | Rückabwicklung Zug- um- Zug, sprich: Wer eine Lastschrift zurückgibt, muss auch die gekaufte Ware an den Händler zurücksenden | Es steht Ihnen frei zusätzlich eine Strafanzeige bei der Polizei aufzugeben |

Ablauf Widerruf Lastschrift

Eine Rücklastschrift ist das Zurückholen/ Widerrufen einer Lastschrift.

Konsequenzen einer Rücklastschrift

Im Weiteren soll aufgezeigt werden welche Folgen sich aus einer Rücklastschrift für den Kunden ergeben. Dabei wird erneut zwischen einer gewollten und einer ungewollten Rücklastschrift unterschieden.

Gewollte Rücklastschrift

Der Zahlungspflichtige ist grundsätzlich berechtigt jede SEPA- Lastschrift innerhalb von 8 Wochen zu widerrufen.

Sollte dies jedoch nicht ausreichend begründet werden, wird mit überwiegender Wahrscheinlichkeit eine Zahlungsaufforderung des Zahlungsempfängers folgen.

Wird dem wiederholt nicht nachgekommen, steht es dem Gläubiger frei ein Mahnverfahren einzuleiten. In Einzelfällen oder bei sehr hohen Beträgen kann zudem eine Anzeige wegen Betruges erfolgen und somit ein strafrechtliches Verfahren eingeleitet werden, welches unter Umständen mit einer Eintragung in das Bundeszentralregister und einer Verurteilung endet.

Beachten Sie dabei, dass im Allgemeinen die Rückabwicklung Zug- um- Zug geschieht, sprich: Wer eine Lastschrift zurückgibt, muss auch die gekaufte Ware an den Händler zurücksenden.

Es empfiehlt sich also nicht ohne wichtigen Grund einer Lastschrift zu widersprechen.

Ungewollte Rücklastschrift

Ungewollt ist die Rücklastschrift, wenn die Gründe dafür nicht aktiv vom Kontoinhaber herbeigeführt werden, wie z.B. bei der nicht ausreichender Kontodeckung.

Im Unterschied zur gewollten Rücklastschrift, wird hier dem Gläubiger gegenüber keine Begründung angegeben, aus welchen Gründen die Rückbuchung erfolgte, da der jeweilige Umstand dem Bankgeheimnis unterliegt.

Bevor hier ein Mahnverfahren eröffnet wird, versucht der Gläubiger erneut den geforderten Betrag einzuziehen, für gewöhnlich sogar bis zu dreimal. Dabei wartet der Zahlungsempfänger in der Regel ca. zwei Wochen bis zum nächsten Versuch. Das ist im Einzelfall natürlich vom Gläubiger abhängig.

Bleiben die weiteren Bemühungen erfolglos, wird eine Zahlungserinnerung gesendet. Sollte auch diese missachtet werden, wird ein Mahnverfahren in die Wege geleitet.

Aufgrund der tiefgreifenden Folgen eines Mahnverfahrens (an dessen Ende kann die Zwangsvollstreckung drohen) und dem Umstand, dass bei einer ungewollten Rücklastschrift nicht sofort festgestellt werden kann, aus welchen Gründen die Buchung fehlgeschlagen ist, ist eine Mahnung vor einer Zahlungserinnerung unstatthaft.

Unabhängig davon kann auch eine ungewollte Rückbuchung, ähnlich wie eine gewollte, gleichzeitig als Widerruf der Einzugsermächtigung gewertet werden. Konkret bedeutet dies, dass bei vielen Buchungssystemen automatisch die Lastschrift gelöscht wird und somit oft ein neues Mandat erteilt werden muss. Das liegt jedoch im Ermessen des Gläubigers und wird kommuniziert werden.

Unter Umständen haben Banken das Recht wegen zu häufiger passiver Rücklastschriften den Vertrag mit dem Kunden zu kündigen. Das ist ein Sonderrecht, da jede Rückbuchung mit Kosten/ Verwaltungsaufwand verbunden ist und die Bank belastet.

Weiterhin können sich zu viele Rücklastschriften negativ auf die Bonität auswirken.

Surftipp: Jetzt das passende Girokonto eröffnen

Welche Gebühren fallen bei einer Rücklastschrift an?

Für jede Rücklastschrift ergeben sich Gebühren, weil diese manuell bearbeitet werden und daher mit einem höheren Aufwand verbunden sind. Die Kosten für die Rückbuchung liegen bei ca. 3€. Unabhängig vom Grund der Rücklastschrift belasten sie den Zahlungsempfänger, da dieser den Zahlungsvorgang mit seinem Auftrag zum Einzug ausgelöst hat.

Die Bank des Schuldners berechnet seinem Kunden keine gesonderten Gebühren für die Stornierung, eventuell fallen aber geringe Benachrichtigungskosten an.

Nachfolgend soll erläutert werden, wie sich diese Gebühren zusammensetzen, wo sie geregelt sind und wer sie tragen muss.

Unberechtigte Lastschrift

In einem solchen Fall darf die Bank kein Entgelt vom Kunden verlangen.

Abschnitt B, Punkt 2.6.1 der „Sonderbedingungen für den Lastschriftverkehr“:

„Im Falle einer vom Kunden nicht autorisierten Zahlung hat die Bank gegen den Kunden keinen Anspruch auf Erstattung ihrer Aufwendungen. Sie ist verpflichtet, dem Kunden den von seinem Konto abgebuchten Lastschriftbetrag unverzüglich zu erstatten. Dabei bringt sie das Konto wieder auf den Stand, auf dem es sich ohne die Belastung durch die nicht autorisierte Zahlung befunden hätte.“

Eine Ausnahme kann aber gelten, wenn fahrlässig gehandelt wurde, indem z.B. die PIN auf der Karte notiert wurde.

Berechtigte Lastschrift

Das eigene Geldinstitut darf für die Rückbuchung einer SEPA- Lastschrift bei nicht ausreichender Kontodeckung seit dem 13. Januar 2018 ein Entgelt berechnen, dessen Höhe noch richterlich geklärt werden muss.

Der verhinderte Zahlungsempfänger wird die Kosten, mit denen er von der Bank belastet wurde (ca. 3€), vom Vertragspartner zurückfordern, wenn dieser nicht zur Rückbuchung berechtigt war bzw. schuldhaft dafür sorgte, dass der Betrag nicht eingezogen werden konnte. Hinzu kommen eventuelle Mahngebühren.

Keine Gebühren dürfen bei der Rückbuchung wegen fehlender Kontodeckung für den Sonderfall berechnet werden, dass Zahler- und Empfängerbank identisch sind. Hier wird argumentiert, dass der Bank die fehlende Deckung vor Ausführung bekannt war und folglich die Belastung gar nicht hätte ausgeführt werden dürfen.

Eine weitere Ausnahme gilt für den Fall, dass die Bank eine Buchung über Ihr Guthaben oder den Rahmen des Dispokredits hinaus durchführt, obwohl Ihr Konto damit zu weit überzogen ist („geduldete Überziehung“).

Für den Fall, dass man eine Rücklastschrift aktiv herbeiführen möchte, sollte man folglich prüfen, ob man zu dem Widerruf berechtigt ist. Bei der Erteilung einer Lastschrift sollte der Verbraucher dafür Sorge tragen, dass sein Konto bei der Einlösung gedeckt ist.

Gebührenregelung

Grundlage für die Rücklastschrift ist der Auftrag des Empfängers bei seiner Bank den Rechnungsbetrag beim Zahlenden einzuziehen.

➔ Die Grundlage ist daher sein Girovertrag + einbezogenen AGB des jeweiligen Bankunternehmens

Eigene Bearbeitungsgebühren der Unternehmen

Unternehmen dürfen nicht zusätzlich zu den entstandenen Bankgebühren eigene Bearbeitungsgebühren einfordern.

Der Schaden besteht nur in der Stornierungsgebühr, wenn es eine wirksame nicht widerrufene Einzugsermächtigung gab und der Betrag auch vollständig zur Zahlung fällig war (z.B. bei fehlender Kontodeckung oder aktiver, aber unberechtigter Stornierung).

Gerichtsentscheidungen verdeutlichen, dass Personalaufwand und IT- Kosten nicht einberechnet werden dürfen. Es gilt: Nur echte Kosten dürfen in Rechnung gestellt werden.

Anderes gilt für einen eventuellen Verzugsschaden. Aufgrund des eingetretenen Zahlungsverzugs kann ein Mahnvorgang ausgelöst werden. Dieser hat eine andere Rechtsgrundlage und ist an sich erstattungsfähig, muss allerdings gerechtfertigt sein.

Eine Benachrichtigung über die Rücklastschrift seitens des Unternehmens ist überflüssig, da der Zahlende es auf dem Kontoauszug sieht und meist von der eigenen Bank informiert wird. In einem Fall hat das OLG Schleswig trotzdem eine Erstattung von 0,40€ zugesprochen. Höhere Forderungen sollte man unbedingt zurückweisen.

➔ Beispielrechnung: ca. 3€ Bankgebühr + ca. 2,50€ Mahngebühr (falls es dazu kommt)

= 5,50€

Durch den realen Aufwand entstehen keine Forderungen von 10€ oder mehr, wie sie manche Unternehmen verlangen. Sollten Sie Empfänger einer unangemessenen Forderung sein, sollten Sie diese auf jeden Fall zurückweisen.

Pauschale Bearbeitungsgebühren oder Vertragsstrafen

Manche Unternehmen fordern in ihren AGB hohe pauschale Bearbeitungssummen. Das OLG Schleswig urteilte 2013: AGB- Klauseln, die pauschale Bearbeitungsgebühren enthalten, welche deutlich über den anfallenden Bankgebühren liegen, sind unangemessen und somit unwirksam – siehe auch §309 Nr. 5a BGB.

Laut Urteil können auch bereits 10€ unangemessen sein, wenn nicht im Einzelfall höhere Bankgebühren nachgewiesen werden können, als den vom Gericht errechneten Mittelwert von 5,87€.

AGB Klauseln mit Vertragsstrafen bei Rücklastschriften sind offensichtlich rechtswidrig. Indem man dem Kunden eine Informationspflicht (besteht darin den Vertragspartner über etwaige Rückbuchungen zu informieren) auferlegt, die bei Nichteinhaltung zu einer Vertragsstrafe führt, wird versucht die Rechtsprechung zu umgehen.

Handlungsempfehlung für Kunden

Was tun, wenn Konto nicht ausreichend gedeckt ist?

- Prüfen Sie Ihre Daten. Warum ist Ihr Konto nicht ausreichend gedeckt? Stimmen die Ausgaben? Blieb eine erwartete Gutschrift aus? Fordert der Zahlungsempfänger mehr als ihm zusteht? Fordert er früher als ihm zusteht? Checken Sie den jeweiligen Vertrag!

- Kommunizieren Sie mit Ihrem Vertragspartner (der jeweiligen Firma, Person). Teilen Sie ihm mit wann Sie erwarten wieder zahlungsfähig zu werden (z.B. ihr Gehalt ist Mitte des Monats auf dem Konto) und versuchen Sie einen Aufschub zu erwirken.

- Haben Sie einen Aufschub erwirken können: Begleichen Sie die geschuldete Summe, so schnell es Ihnen möglich ist.

- Für den Fall, dass der Vertragspartner nicht kulant ist, müssen Sie mit zusätzlichen Kosten rechnen (z.B. Mahngebühr, Schadensersatz aufgrund des Zahlungsverzuges). Vielleicht kann Ihnen jemand finanziell aushelfen? Sie können auch bei einer Schuldnerberatungsstelle Auskunft erhalten.

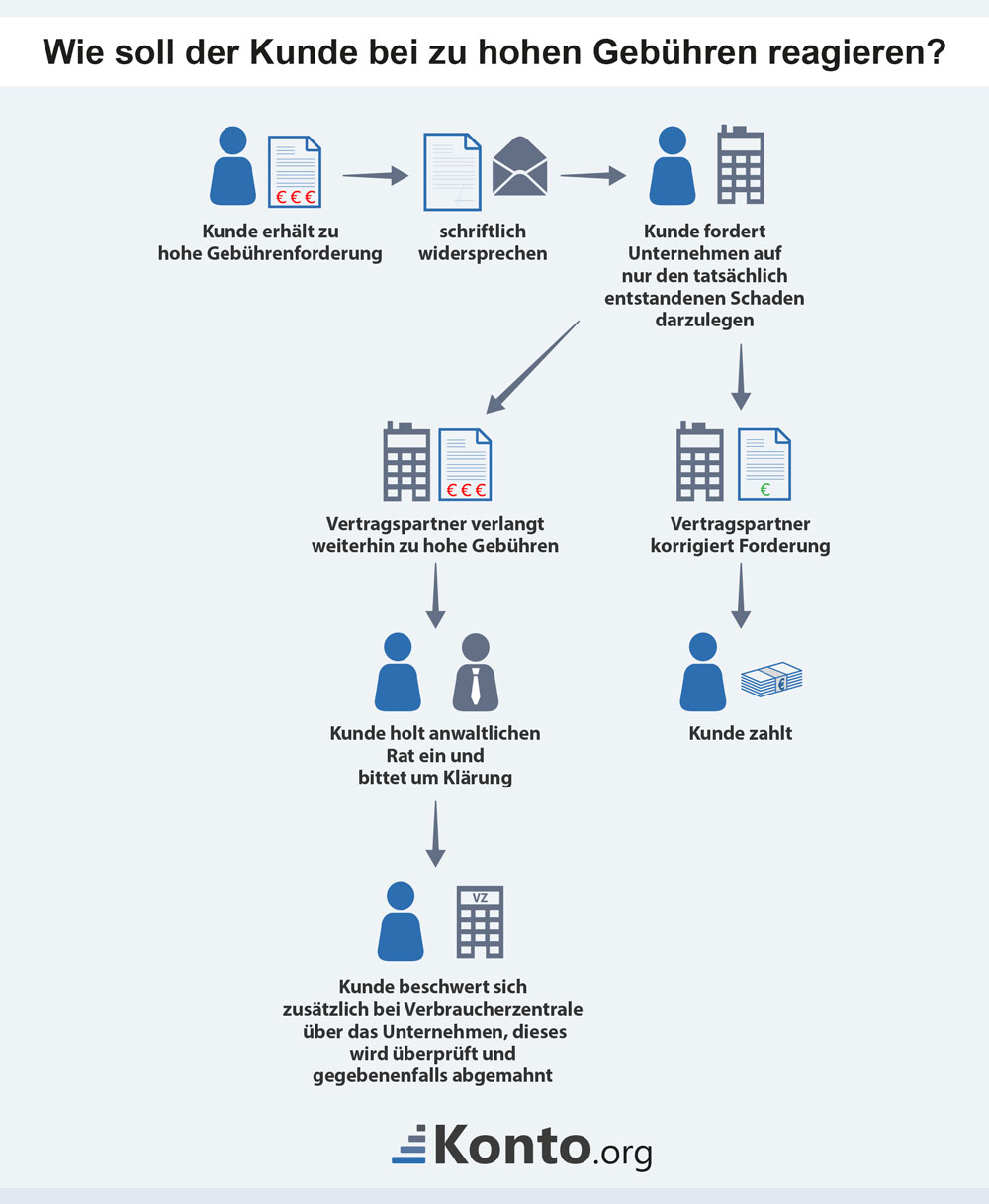

Was tun, wenn Vertragspartner zu hohe Gebühren wegen einer Rücklastschrift fordert?

Einige Unternehmen haben in ihren AGB pauschale „Strafgebühren“ für Rücklastschriften festgesetzt. Basierend auf vergangenen Gerichtsurteilen ist kein Verbraucher verpflichtet zu hohe Geldsummen zu bezahlen.

Empfohlene Vorgehensweise nach einer Zahlungsaufforderung durch das Unternehmen:

- Widersprechen Sie der Zahlungsaufforderung schriftlich.

- Fordern Sie Vertragspartner dazu auf den durch die Rücklastschrift tatsächlich entstandenen Schaden darzulegen.

- Wenn der Vertragspartner daraufhin seine Forderung korrigiert: Begleichen Sie nur den tatsächlich entstandenen Schaden.

- Wenn der Vertragspartner sich weiterhin weigert und zu hohe Gebühren fordert: Schalten Sie gegebenenfalls einen Anwalt ein.

- Wenden Sie sich an die Verbraucherschutzzentrale und melden das Unternehmen, dann bekommt dieses eine kostspielige Abmahnung.

Was tun, wenn die Rückbuchung einer unberechtigten Lastschrift von der Bank verweigert wird?

- Zunächst sollten Sie bei der Bank Einspruch einlegen, indem Sie deutlich machen, dass Sie mit der Verweigerung nicht einverstanden sind. Dazu wenden Sie sich am besten schriftlich per Einschreiben mit Rückschein an ihre Bank und fordern diese unter Fristsetzung von 14 Tagen erneut dazu auf, die entsprechende Lastschrift auf Ihr Konto zurück zu buchen.

- Berufen Sie sich dabei auf die Vorschriften aus den Sonderbedingungen für den Lastschriftverkehr

- Sie erklären wiederholt ausführlich aus welchen Gründen Sie Widerspruch einlegen.

- Heben Sie unbedingt den Einlieferungsbeleg bei der Post auf- dieser kann entscheidend sein, wenn es um die Einhaltung von Fristen geht.

- Sollte die Bank eine Rückbuchung gänzlich verweigern, verlangen Sie die Vorlage der von der Bank verwendeten Vorschriften und eine ausführliche Erklärung, aus welchen Gründen die Rückerstattung scheitert.

- Im Zweifel sollten Sie natürlich immer professionellen Rat bei einem Anwalt einholen.

Schutz vor unberechtigten Lastschriften

Leider genügen für eine unberechtigte Abbuchung bereits wenige Informationen, wie Name, Adresse und Kontodaten. Ratschläge, die Sie zum Schutz befolgen können:

- Geben Sie niemals leichtfertig vertrauliche Information weiter, besonders nicht telefonisch.

- Bei der Weitergabe von Kreditkarteninformationen im Internet sollten Sie auf seriöse Anbieter achten.

- Überprüfen Sie regelmäßig Ihre Kontoauszüge. Es sind oft nur niedrige Beträge, die nicht sofort in Augenschein treten. Wenn Ehepaare gemeinsam ein Konto führen, fällt nicht jede Transaktion sofort auf.

- Der optimale Abstand für diese Kontrolle sind alle 10 Tage, um gegebenenfalls weitere Schritte vorzunehmen.

- Falls möglich willigen Sie nicht in zu viele Lastschriften ein, um einen besseren Überblick zu behalten.

- Investieren Sie in eine gute Antivirensoftware.

- Sollte Ihnen eine unberechtigte Buchung auffallen, sollten Sie aus Sicherheitsgründen nicht nur eine neue PIN beantragen, sondern auch Ihr Passwort beim Online- Banking ändern.

Alle Girokonten vergleichen

Hier können Sie alle Girokonten vergleichen und mit ihren Konditionen gegenüberstellen.

» Zum Girokonto-VergleichDas beste Girokonto finden

Mit unserem Online-Tool finden Sie in wenigen Schritten das für Sie beste Girokonto.

» Bestes GirokontoKostenlose Girokonten

Alle Girokonten, die generell oder ab einem bestimmten Gehaltseingang kostenlos sind.

» Kostenloses Girokonto findenGirokonten mit Bonus

Welche Banken Neukunden einen Bonus oder eine Prämie fürs neue Girokonto bieten.

» Girokonto mit Bonus findenQuellen / weiterführende Links

Gerichtsurteile

- BGH, 17.09.2009, Xa ZR 70/08 (German Wings)

- OLG Schleswig, 26.03.2013, 2 U 7/12

- LG Dortmund, 25.05.2007, 8 O 55/06

- LG Hamburg, 06.05.2014, 312 O 373/13

- LG Leipzig, 30.04.2015, 08 O 2084/14

Internetseiten

- Bonify: Rücklastschrift: Bedeutung, Gründe und Handlungsempfehlung

- Volders: Ratgeber: Widerruf Lastschrift

- Rechtswissenschaft-Verstehen: Lastschriftverfahren

- 123Recht: Gebühr und Vertragsstrafe bei Rücklastschrift?

- Kredite.de: Rücklastschrift

- Kanzlei-Hollweck: Bankkonto und Lastschrift

- Juraforum: Wie hoch darf eine Rücklastschriftgebühr sein?

- EU-Darlehen-Finanzierung.de: Die unterschiedlichen Arten der Lastschrift

- Verbraucherzentrale: Bankgebühren: Nicht alle Gebühren beim Girokonto sind zulässig

- Lastschrift-Shops.de: Unberechtigte Lastschrift